FXにおいて移動平均線は、どう機能するものなのでしょうか?この記事では、FXの移動平均線について、全基礎知識から王道のトレード方法まで一気通貫でご紹介しています。FX初心者の方はバイブルとして、中級者の方は確認用の資料として、ぜひお役立てください。まずは、移動平均線とは何なのか?という命題からスタートです。

ぜひ今日もクリックをおねがいします!ブログランキングに参加しています。Ctrlを押しながらクリックすると新しいページで開けます👇(^^)

目次

移動平均線とは?

為替ニュースやFXブログサイトによく出てくる移動平均線、みなさんはどんなテクニカルなのかをひとことで説明できますか?

こうまともに聞かれると、意外と即答できる方は少ないのではないでしょうか。

なぜかというと、この移動平均線、多くの先人が有効性を発見し活用方法を伝承してきていて、今もなお多くのトレーダーが活用している非常に奥が深い、いろいろな利用方法や考え方があるテクニカルだからなんです。

日常的につかっているけど、改めて説明してといわれると「あれっ?」ってよくなりますよね。

移動平均線はシンプル!

移動平均線とは何者なのかを簡単に書くと、「一定の時間帯における価格(一般的には終値)の平均値を線表化したもの」です。

そのまんまじゃないかと言われそうですが、そのとおり非常にシンプルな指標なんです。

- 一定の時間帯における価格の平均値を使うことで為替の細かな変動をノイズとして無視することができる

- 線表化することで時間に沿って推移してきた価格を可視化できる

この2点につきます。

そしてこの基本を軸にして先人がいろいろな応用パターンを生み出し、今日においても色褪せず活用されているのです。

各FX会社が提供しているツールによっては平均値算出を終値だけではなく、初値、安値、高値などを指定することが可能なものもありますが、終値が一般的です。

また、平均値の算出方法も各種あり、その算出方法によって、単純移動平均線、加重移動平均線、指数平滑移動平均線等、いろいろな種類があります。

価格の平均値ってそもそもなんの価格なのでしょうか?

これは過去において取引執行された価格の平均値ですよね。

当たり前すぎるかもしれませんが、これが移動平均線における価格なんです。

該当通貨ペアにおいて、いつどの値で取引されたのか?の、平均値なんですね。

また、買いのEntryを考えた場合、この平均値より現在価格が安かったら、多くの人が含み損をかかえている可能性が高いですよね。

逆に、平均線より現在価格が高かったら、多くの人が含み益を持っている可能性が高いと考えられます。(売りの場合はこの逆になります。)

さらにその状態がトレンドとして継続しているのか、一時的なものなのか、これらを画面上で確認することが可能になるんです。

具体的には、以下のチャートをもとに説明しますね。

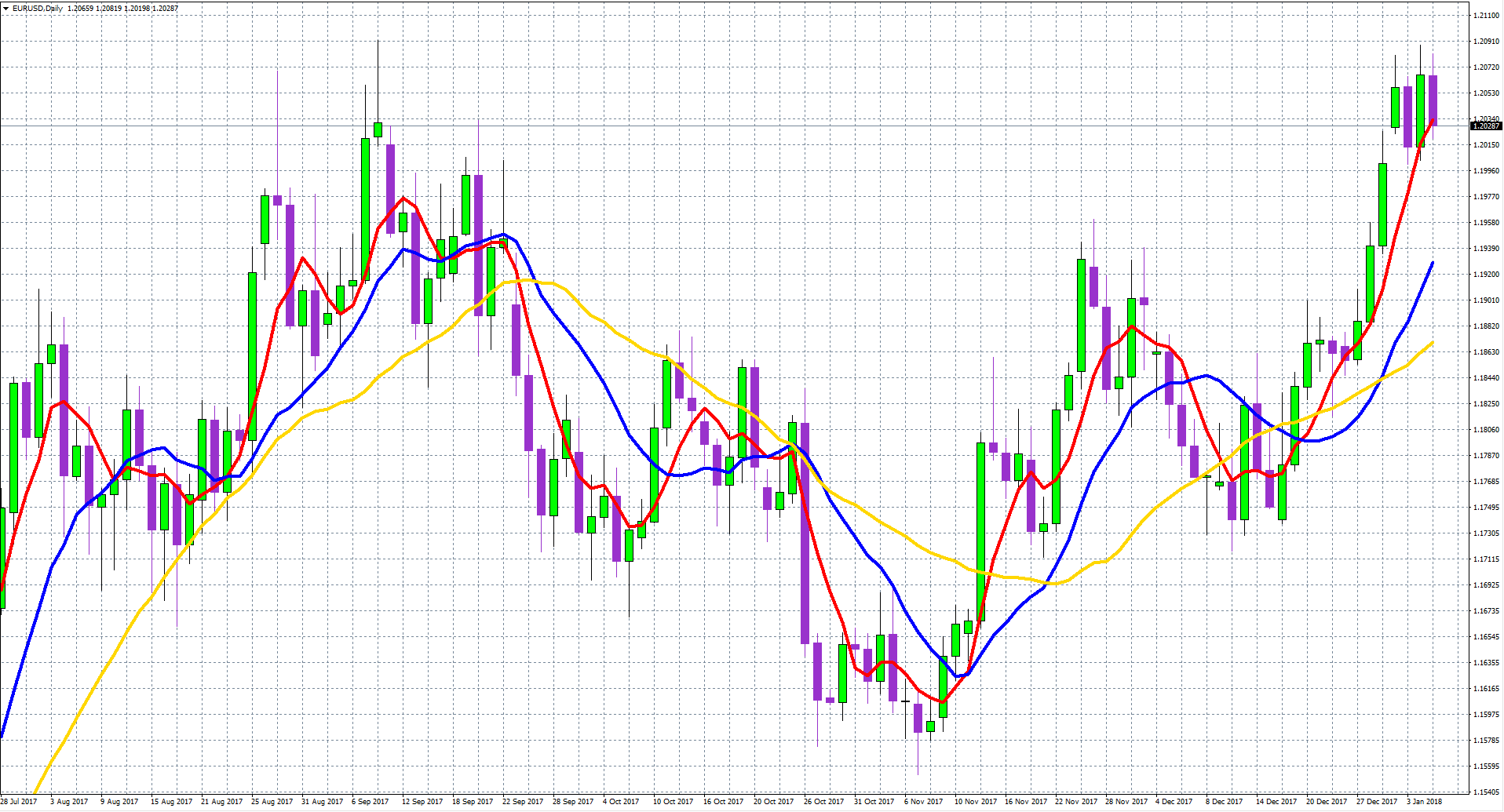

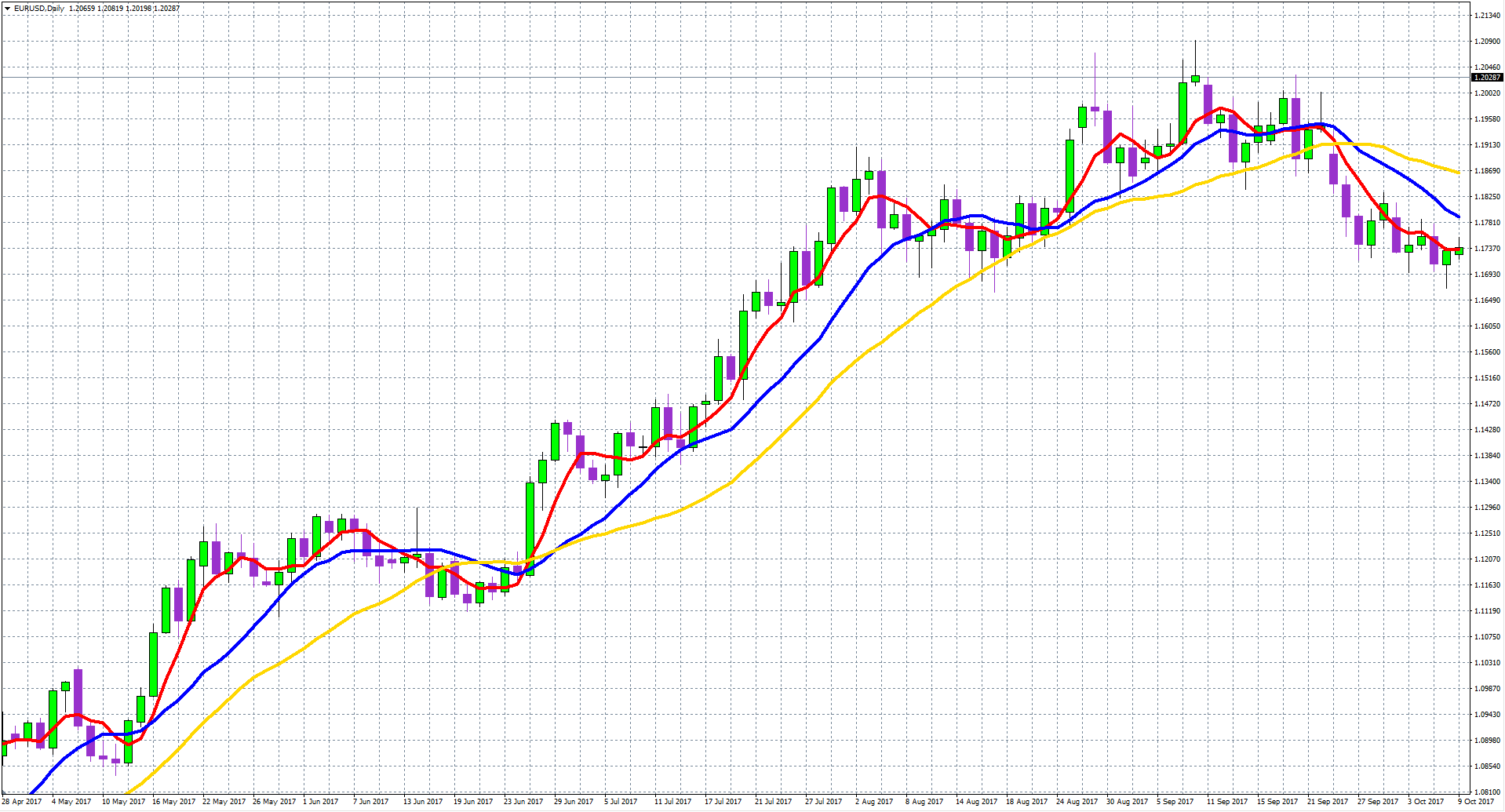

EURUSDの日足チャートに5日(赤)、13日(青)、25日(黄色)の移動平均線を表示

EURUSDの日足チャートに5日(赤)、13日(青)、25日(黄色)の移動平均線を表示

このチャートではローソク足の動きの通りで、一方方向に上昇下降ではなく上がったり下ったりを繰り返し、徐々に上昇していってます。

移動平均線は、このジグザグを平均化することで、滑らかな線として表現します。

また、期間が長いほうがより滑らかな線となっていますね。

移動平均線によって、日々の上昇下降に振り回されずトレンド方向を確認することができるんです。

また、後述するテーマですが、何か所かで3本の移動平均線が収束したあと、一番短い移動平均線が上抜けする場面が見てとれます。

このタイミングからチャートはさらに上昇してます。

移動平均線は誰がいつ使うの?

では、この移動平均線ってどんな人が使うんでしょう?

相場参加者って、売ろうとしている人、買おうとしている人ですよね。

それぞれの立場にいる人が、いつ移動平均線をつかうかというと、こんな感じです。

まず、売りたい人はこうです。

多くの人が取引している価格(移動平均線)を実勢価格が割り込んだタイミングが売り場となります。

つまり、今までの上昇トレンドから下降トレンドに切り替わるタイミングなんですね。

次に、買いたい人です。

買いたい人はこんな感じですね。

多くの人が取引している価格(移動平均線)を、実勢価格が上抜けしたタイミングが買い場となります。

過去の取引価格より高い値でも、買う意思を示すってことですよね。

つまりこれは、上昇トレンドに切り替わるタイミングのひとつなんです。

※補足ですが、トレードスタイルとしてトレンドフォローか逆張りかによっても移動平均線の使い方はかわりますので、上記も一例であるという点はご理解ください。

移動平均線ってどうやって使うの?

では、実戦の中でどのように使えばよいかを見ていきましょう。

ここまでの話だけでは、知識として身についても、なかなか利益をどうやってだしたらいいのか、イメージがつかないかと思います。

ここで新たに加える考え方は、「移動平均線は一つでなくても良い」ということがあります。

つまり平均値をとる期間を複数用意して、各々を一つのチャートに表示するという意味ですね。

前出のチャートも、3本の移動平均線(5日、13日、25日)が設定されてます。

これによって直近の値動きと、やや長目の時間における値動きを俯瞰して確認することが出来るんです。

25日移動平均線、75日移動平均線、200日移動平均線といった情報が為替ニュースによく出ることはご存知かと思います。

これらも、上記のように直近の値動きや、長目の時間軸における値動きがトレードに影響するからこそ、皆が注目するということですね。

平均をとる期間はどれが良いの?

多くのトレードツールで5日,13日,25日(今回の例の場合)といった3種類ほどが標準的に設定されているはずです。

正直、この期間は利用者のトレードスタイルごとにいろいろで、一概に「これっ!」と指定することが難しいので、まずは標準設定でためしてみることをおすすめします。

何種類が最適かというのも、同じく人それぞれですが、全くのFX初心者の方は、とりあえず3本ではじめてみて下さい。

また、移動平均線に限らず、テクニカルは少ないほうが望ましいです。

複雑にするということは、それだけ判断条件を増やすことになり、結果、トレードチャンスを減らし、判断がおくれることになりかねないんですよ。

さて、どうやって使うかですが、ここでは2つに分けて説明します。

重要!移動平均線とローソク足の関係

まずは、移動平均線とローソク足の関係に着目するという方法です。

この移動平均線で表した値動きと値は、いままでの取引における全トレーダーの思いの総意そのものです。

単なる値動きに見えても、実態はそのタイミングで多くのトレーダーがポジションを形成した記録なんですね。

移動平均線も実勢価格変動も一貫して上昇していれば買いです。

移動平均線を実勢価格が下回らない限りはポジションは維持しましょう。

下回ったら決済です。

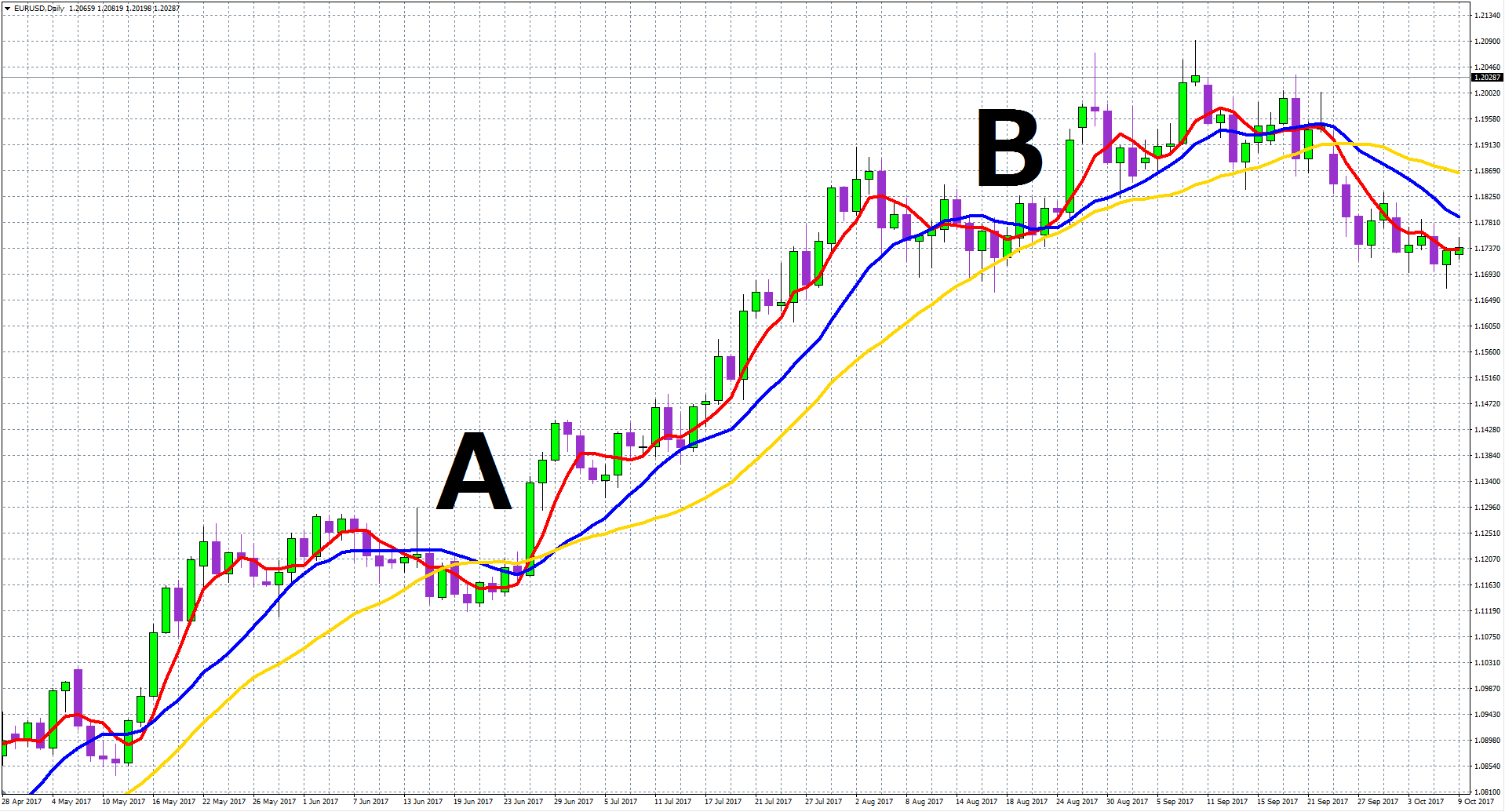

図表2 さきほどのEURUSD日足チャートに「A」「B」を表示

図表2 さきほどのEURUSD日足チャートに「A」「B」を表示

Aあたりでは、3本の移動平均線が「ぎゅっと」収束したのちに緑の移動平均線が上抜け、しばらく上昇トレンドを形成。

その後、Bあたりでは、再度3本の移動平均線が収束。

この時は下落せずに再度上昇となっていますが、ここは一旦利益確定しておきたいところです。

実勢価格(=ローソク足)が移動平均線でなんども跳ね返されるなら、この跳ね返されるポイントは「美味しい」買いポイントとなります。

逆に、移動平均線を下まわったら、トレンドの転換と捉えます。

その場合は、流れは上昇から下落へ変わった、と判断ください。

また、実勢価格に移動平均線が絡んでいる時は、上か下か判断が難しいところです。

そんなときはちょっと様子見をお薦めします。

複数の移動平均線の位置関係が大切?!

2つ目は、移動平均線同士の関係性を見るという方法です。

さきほど移動平均線は複数使って良いと記載しました。

ではこの複数移動平均線同士の関係は、どう利用すれば良いのでしょうか。

これは、個々の移動平均線の向きに着目してください。

3本の移動平均線を使っていたとしましょう。

3本が「ギュっ」と近づいてくたとき、ここは「グッ」とこらえてその後の動きに備えましょう。

大きく動くエネルギーが蓄積されている真っ只中です。

短い移動平均線が長い移動平均線を下から上へ抜けた時が買いエントリーポイントです。

逆に上から下回ったら売りです。

このタイミングをゴールデンクロスと言います。

まさに買いポジションを作る絶好の場面なんですね。

また逆向きに短い移動平均線が長い移動平均線を下抜けしたポイントは、デッドクロスと言います。

このポイントに達したら一旦ポジションは閉じましょう。

流れが上昇から下降にトレンド変換しているんです。

3本がバラバラの時は様子見ですが、トレンドは概して長い移動平均線の向きにしたがった方向に動きます。

バラバラなときは短い移動平均線が長い移動平均線の向きにしたがい始めるところを待ちましょう。

なお、いずれにおいても変化を検知した上でEntryなりExitなりを心がけてください。

「◯◯っぽい」、とか「◯◯になりそう」という段階でのポジション取りはトレードではなく単なるギャンブルに過ぎません。

※ゴールデンクロスとデッドクロスについては後でくわしく説明します。

移動平均線とは? まとめ

この章では移動平均線の特徴概要に主眼をおいて書きましたが、奥の深いこの指標は、世の先輩トレーダーから現役トレーダーにいたるまで、とても多くの人が活用していて、いろいろ応用されています。

次の章以降にてより細かく説明しますが、この移動平均線、非常にたくさんのトレーダーが利用しているからこそ、この値が市場でも意識されて値動きが形成されているんです。

移動平均線は、いつ、いくらの値で取引してきたのか、その通貨ペアに対して上昇下降どちらを期待しているのか、今利益がでているのか、損失となっているのかを、トレーダーにメッセージとして送ってくれる大変優秀なテクニカルです。

このことを、まずはなんとなくでもイメージしておいてください。

では、次に行きましょう(^^♪

移動平均線の作り方を知ろう!

次は、移動平均線の作り方に関してです。

料理でも作るためには、まず材料が必要ですよね。

材料、つまり構成要素を理解した上で作り方を学んでいきましょう。

そして、最後に盛り付け方法です。

同じ材料を同じ手法で料理しても、盛り付け方次第でいろいろな相場環境に対応できます。

「たかが移動平均線ぐらい知ってるよ。」と言わずに、移動平均線だけでどこまでおいしい料理を作れるかを見ていきましょう。

移動平均線の構成要素は2つ

移動平均線の構成要素は①周期のタイプ、②算出対象の値 この2つです。

具体的に考えていきましょうか。

①周期のタイプ

周期に関してはすでに「平均をとる期間はどれがいいか?」という視点で書きましたね。

これ、もう少しくわしく書くと、5日、25日、75日、200日、13週、26週などが主な周期として利用されてますし、そのほかに14日、21日という周期を使う方も多くいらっしゃいます。

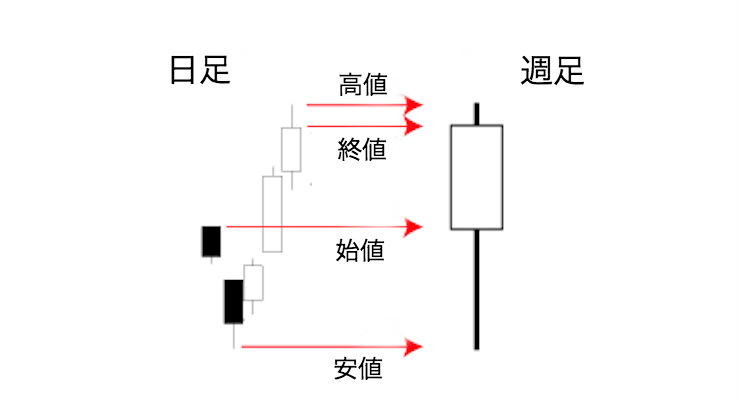

また、単位として、ここでは日や週と記載していますが、これは主に日足チャートを前提とした場合によくつかわれることに起因してます。

厳密に言うと、この単位は利用するチャートの時間足で変わるんですね。

たとえば、1時間足で周期5の移動平均線を作った場合は5時間の平均値を元にした移動平均線となります。

1分足なら5分の平均値を元にした移動平均線となります。

つまり、(利用するチャートの時間足)X(周期)になると考えてください。

②算出対象の値

ほとんどのトレーディングツールでは、終値を値として使っているはずです。

ただし、高機能ツールでは終値、始値、高値、安値などから任意の値を選択できるものもあります。

ぼく自身は終値以外利用したことはないので、ここでは終値を使って説明しますね。

なぜ終値を多く使うのかなんですが、これも奥の深い話になるかと思います。

終値を利用するのは何も移動平均線だけではなく、色々なテクニカル、チャートにおいても大勢の為替や株の関係者が注目している値なんです。

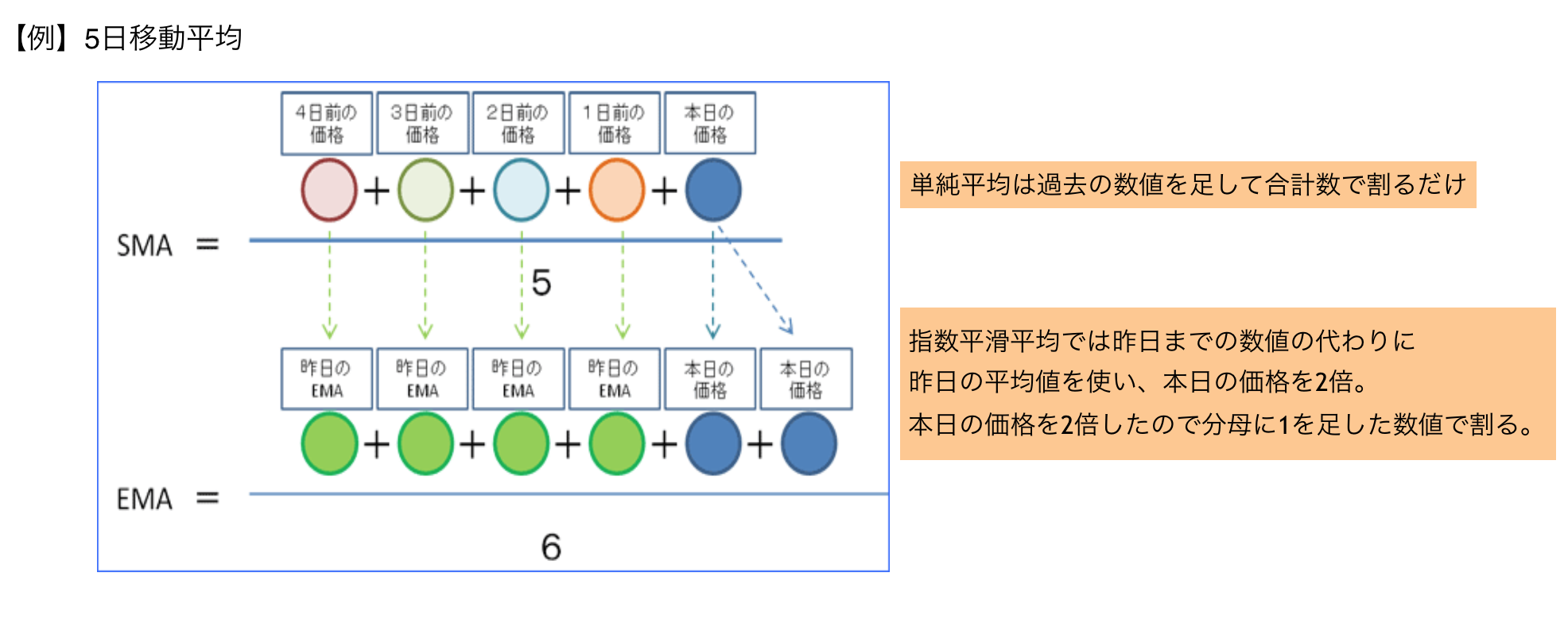

これが肝心!移動平均線の算出方法

次に、作り方、つまり平均値の算出方法ですが、主に以下の3種類があります。

| 名称 | 計算方法 | 略称 |

| 単純移動平均 | 単純に該当期間の値(終値)の平均値を利用 | MA(もしくはSMA) |

| 加重移動平均 | 直近の値が重要という考えの下に、(1日目の値)x1、(2日目の値)x2,(3日目の値)x3、(4日目の値)x4、(5日目の値)x5の平均を利用 | WMA |

| 指数平滑移動平均 | 直近の値が重要という考えは加重移動平均と同じですが、計算時係数に「平滑化係数」を利用して算出します。 | EMA |

<memo>

n日間の指数平滑移動平均

1日目=(当日も含め)n日の終値の平均

2日目以降=前日の指数平滑移動平均+α×{当日終値-前日の指数平滑移動平均}

※α(平滑定数)=2÷(n+1)

補足までに書くと、指数平滑移動平均を元につくられたのがMACDというテクニカルです。

このことは後述しますね。

単純移動平均に比べると、下の2つは数学の勉強みたいで難しそうですね。

でもいちいち計算することなく利用できますので安心してください。

ほとんどの取引ツールでは、右端に書いたようなアルファベットの略称で手軽に選んで利用できるよう準備されているはずです。

移動平均線は脇役であれ?

最後に盛り付けです。

材料と作り方は上記のとおりですが、これをどう盛り付けるか?

食器はチャートです。

ここでは、移動平均線をローソク足というメインディッシュにかける、というようなイメージを持ちましょう。

ソースみたいな感じです。

テクニカルは、あくまでも脇役なんですね。

為替相場の値動きの把握は、ローソク足によってなされます。

よく、主役の値動きが山盛りのテクニカルで隠れてしまっているチャートを見かけます。

特に初心者の方にこの傾向が強く、チャートを見てみたらテクニカルだらけで何を見てどう判断すればいいのか、かえってわかりづらくなってしまっている、ということがよくあります。

これでは、調味料をつかいすぎて素材本来の味を引き出すことができていない料理と同じなんですね。

なので、ローソク足という主役の邪魔にならないよう、移動平均線の数は多くても3本に抑えましょう。

メリハリを利かせた短、中、長の3つの移動平均線なら、チャートを邪魔することなく表示できるはずです。

そのときのチャートは、これは先ほど書いたとおりで、ローソク足を使います。

値動きの表現には、他にも平均足やかぎ足など色々ありますが、単純移動平均線を使う場合は特にローソク足をおすすめします。

なぜかというと、終値という共通項目がチャート上でわかりやすく表示できるからです。

移動平均線の作り方 まとめ

材料を用意して作り方を確認すれば、あとはどうやって盛り付けるかになります。

朝食なのか、昼食なのか夕食なのかにもよって、材料と作り方と盛り付けの組み合わせは無数にありそうです。

でも、朝食には朝食にあった組み合わせがありますし、昼食、夕飯にしても同様です。

あまり奇を衒ったものを用意しても受け入れられませんよね。

移動平均線も同様です。

どんな場面で使いたいかによって材料が変わり、作り方が変わり、盛り付けも変わるわけです。

変わるといってもなにも変わったことをするような必要はなく、誰もが着目している(つまりマーケットも市場参加者も重要視している)情報をわかりやすく表現してあげる。

そんな移動平均の作り方、使い方ができれば、きっとおいしく食べることができるはずなんですよ(^^)

つまり、より利を得やすいトレードができるはずです。

移動平均線を作成するにあたっては、上記のようなことも考えて、

- どの周期の移動平均線を何本使うか

- 単純な平均値を使うか、直近の値を重視した移動平均線を使うか

を、ご自身のトレードスタイルに合わせて選択するようにしてください。

移動平均線の期間はどう決めるべきなのか?

移動平均線の期間は、なぜある程度決まった値があるのでしょうか?

なぜ各FX会社が提供するツールの設定値は似通っているのでしょうか?

これには、それなりの理由があります。

その理由を確認することで、移動平均線の期間設定の意味や効果を改めて確認していきましょう。

それがわかれば、自ずと「どうやって期間を決めるべきなのか?」は見えてきます。

移動平均線の期間の種類とその役割

前章でも説明したように、移動平均線の期間は利用者毎にいろいろな期間設定が行われています。

例えば5日移動平均線ですが、これは直近5営業日の平均値となります。

つまり直近1週間に該当します。

トレードは土日はお休みなので、1週間の稼働は5営業日なんですね。

また、20日、21日とすれば約一ヶ月に該当しますよね。

いろんな期間が設定できて、利用されているとはいえ、やはりポイントとなる期間設定が多く利用されています。

つまり、それが多くの人が着目している移動平均線なんですね。

各種トレードツールに設定されている標準値は、おおむね多くの人が使っている数値が設定されているはずです。

また、13週移動平均線といえば約三ヶ月、52週としたら約一年ですが、これらは株取引の世界でも重宝されています。

数週間から数ヶ月のポジションをキープするスイングトレードでは有効に活用されることでしょう。

これ、数分、数時間で決済する短期トレーダーは、日常的に見ることはないんじゃないか、と思います?

そんなことはありません。

デイトレーダーも、一週間の取引を振り返り、一ヶ月の取引を振り返り、というようなタイミングでは、スイングトレーダーが使うような長めの移動平均線を見て、より長期のトレンドを確認することが、その後のトレードやこれまでのトレードの分析において有効になるんですよ。

単位は営業日と週数だけなの?

移動平均線を使う場合、ニュースサイトからの情報として、「25日移動平均線を大きく上抜けして行くでしょう。」とか「52週移動平均線が支えとなり堅調に推移。」などと言われているのをよく見るとおもいます。

でも、多くのトレードツールの移動平均線設定には、「短期は期間をいくつにしますか」とか「長期は期間いくつにしますか」という設定であり、日や週といった表示表現はないんです。

あれっ?とおもいますよね。

これ、チャートを日足にすれば結果として期間=5なら5営業日、週足にすれば?期間=13で13週移動平均線が設定されるんです。

移動平均線の設定は単位=5 中期=13 長期=25と同じでも使うチャートの時間軸が異なれば平均値算出期間も変わります。

多くのトレードツールにおいては、チャートの時間軸を1期間として、利用者が設定した期間をもとに作成されます。

もちろんチャートを方眼紙で手書きしてそこに日単位の移動平均線を書けば5分足チャートに5日移動平均線も不可能ではありませんが、まずは現在利用しているトレードツールの機能に合わせて進めましょう。

したがって、現在時間足チャートを開いていて、移動平均線を5,24,120と設定すると、

- 5時間の平均値 →直近5時間

- 24時間の平均値 →直近1日

- 120時間の平均値 →直近1週間(5営業日)

を表示できますし、自分のアイデア次第で色々カスタマイズ可能です。

期間の種類と組合せは誰が見てるの?

ここでは短期トレーダー、スイングトレーダーの二組のトレーダーが、どんな目的でどんな移動平均線(主に期間設定)をつかっているかを書きます。

| 短期トレーダー | スイングトレーダー | 利用用途 | |

| 短期 | 5分から15分 | 1時間から4時間 | Entry、Exitの最終判断 |

| 中期 | 1時間から4時間 | 日足 | 常時価格監視軸 |

| 長期 | 日足から週足 | 週足から月足 | トレンド方向の確認 |

短期トレーダーは中期の期間を見て判断をおこない、より短期の期間でEntry、Exitのタイミングを見極めます。

一方スイングトレードでは、長期の期間を見てトレンドの判断をおこない、中期の期間でEntry、Exitのタイミングを見極めましょう。

移動平均線の期間 まとめ

移動平均線の期間としてどんな値が適切なのか、ご理解いただけたでしょうか。

単に過去の情報として効果があったというだけで期間が設定されているわけでなく、そこには無数のトレーダーが注目しているという背景があるんですね。

つまり、1日単位(60分足で期間24の移動平均線)、1週間単位(日足での期間5とした移動平均線)、四半期(週足での13週移動平均線)や一年(週足での52週移動平均線)といった具合です。

各FX会社が提供するツールの設定値は似通っているのは、その期間で作成した移動平均線に多くのトレーダーが着目しているからなんです。

その値において過去に、トレーダーが活発に取引してきたということを証明しているんです。

これらの背景や理由を理解することで、移動平均線の期間設定の意味や効果を改めて確認できると思います。

移動平均線の期間は設定次第でいろいろな値を利用することができるんですけどね。

ご自身のトレードスタイルに合わせてカスタマイズが自由に可能な点も魅力です。

ただ一つ、重要な点として書いておきますが、誰も見てない、気にしていない数値を設定しても、思ったような期待は得られない可能性があります。

繰り返しになっちゃいますが、これは、より多くのトレーダーが見ている設定の期間ほど、市場でも注目され敏感に反応するからです。

まずは、現在利用しているツールの標準値を利用し、物足りないようであればカスタマイズしてみるというスタンスで利用したほうが、結果として効果は高いと思います。

また、その時のトレードスタンスは、決済まで数分のスキャルピングなのか、数時間というデイトレなのか、数日から数週間のスイングトレードなのか、という点ですよね。

どういう取引をするのかも考慮した上で、利用する移動平均線の期間設定を行ってみてください(^^)

大事!移動平均線の計算方法について

移動平均線には平均値の計算方法が複数あります。

これ、主要なものとして、単純移動平均、加重移動平均、指数平滑移動平均というものがあるということは、さきほど書いたとおりです。

この章では、各々の平均値算出方法を確認していきます。

トレードスタイルに応じて最適な移動平均線を選ぶことができれば、より精度の高いEntryポイント、Exitポイントをおさえることが可能になることで、勝率も高くなるんですよ。

日々のトレードに、是非とも活用してみてください。

とてもシンプル!単純移動平均線

まず、単純移動平均線です。

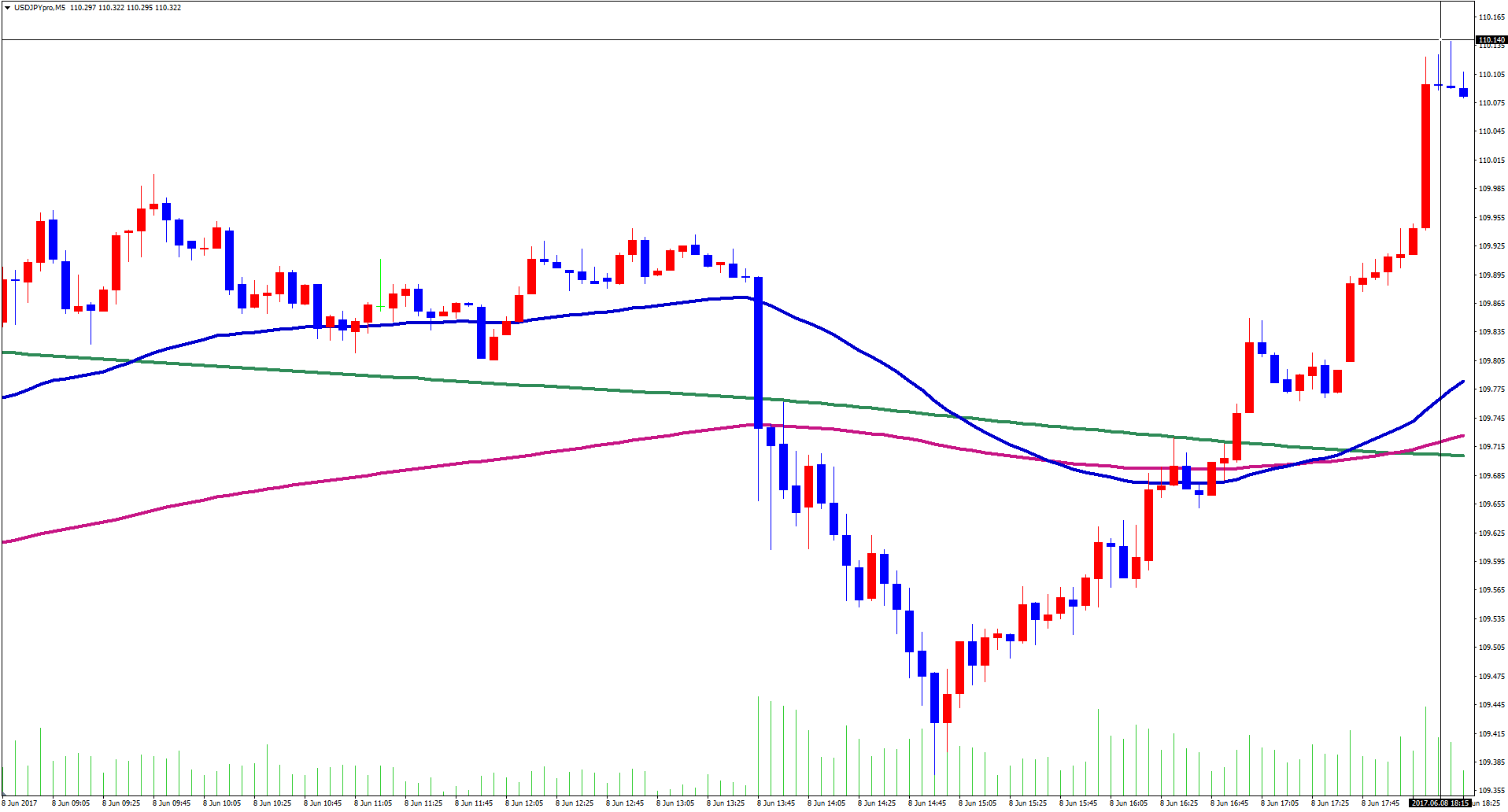

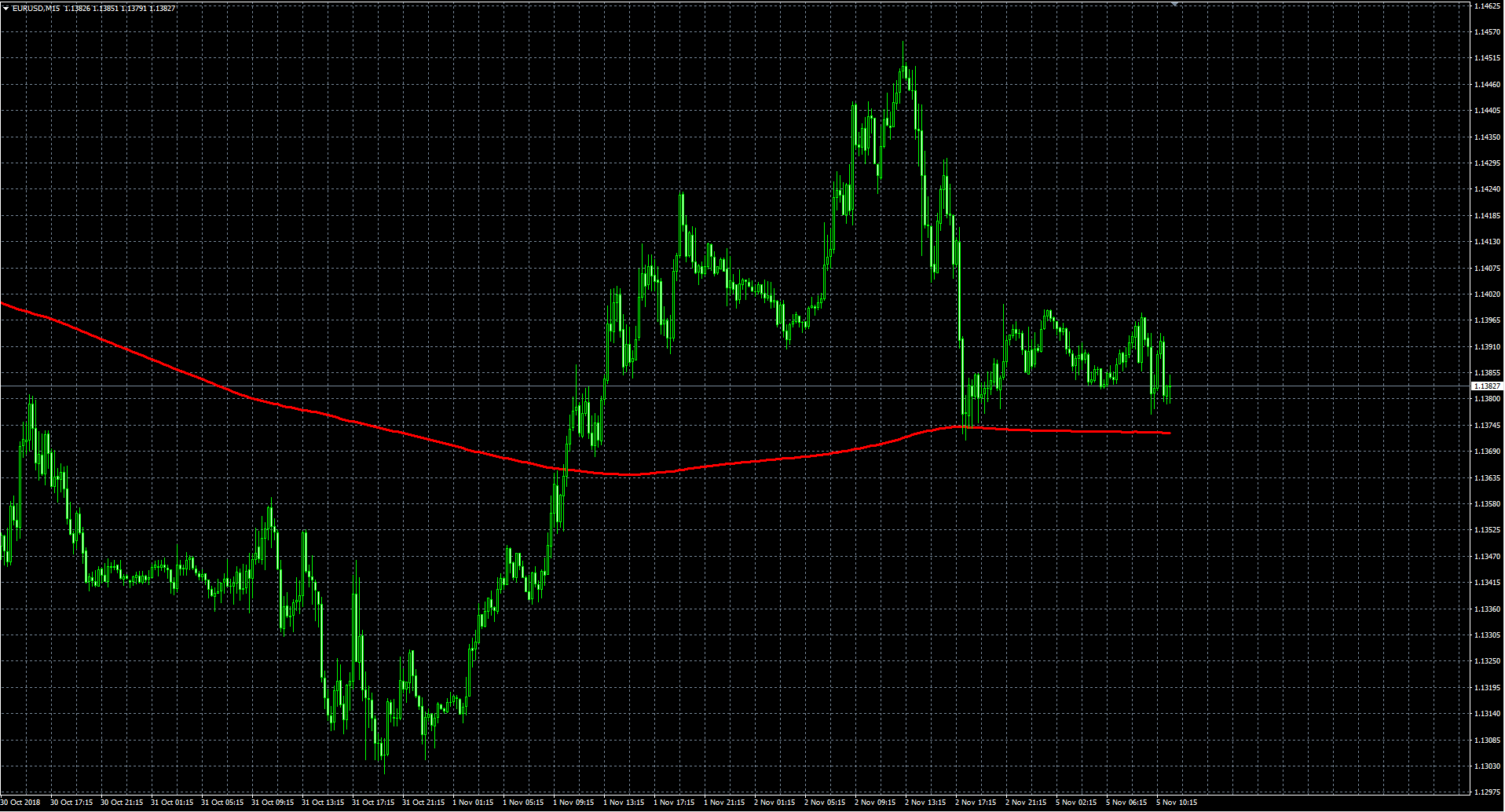

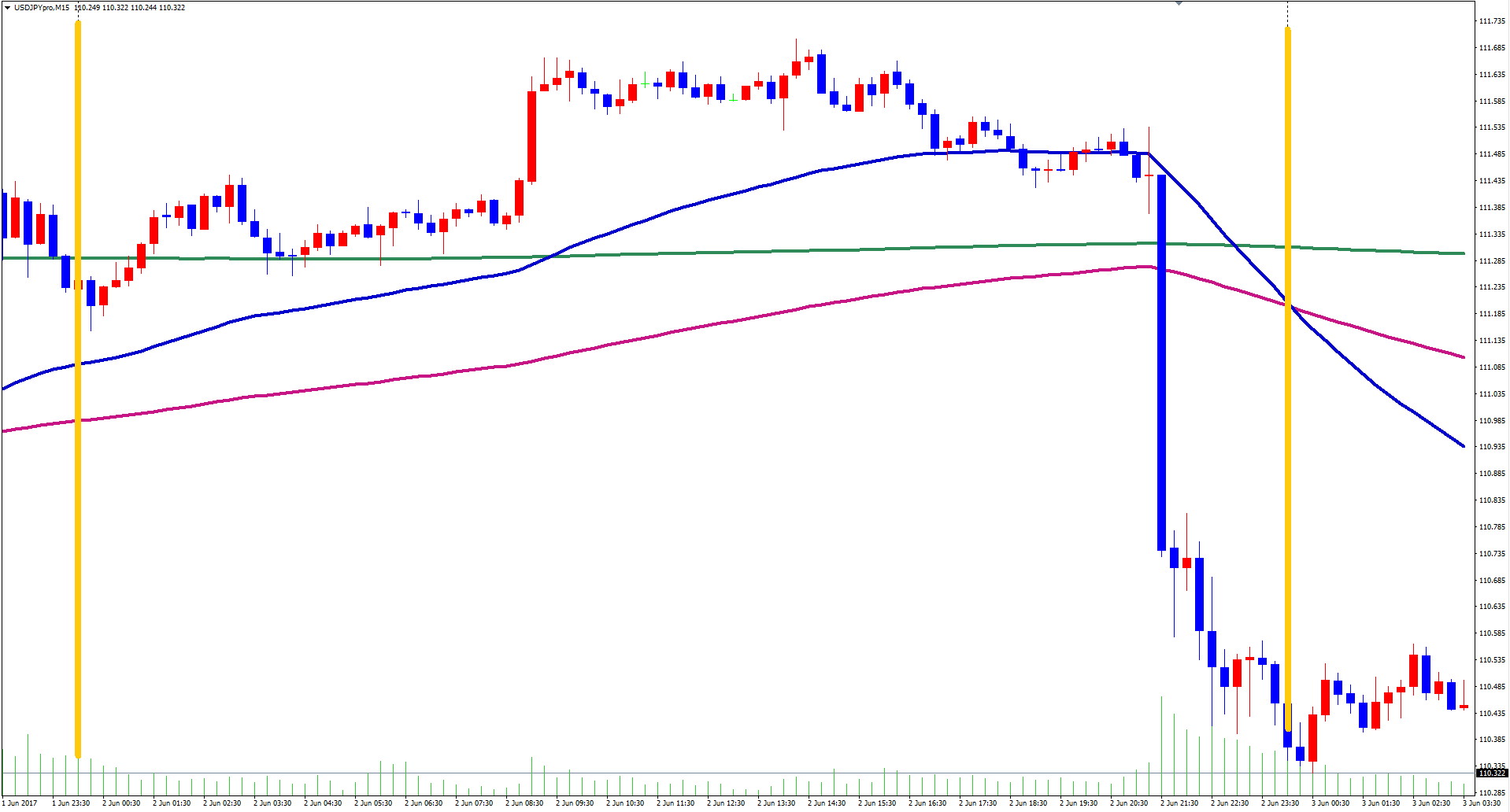

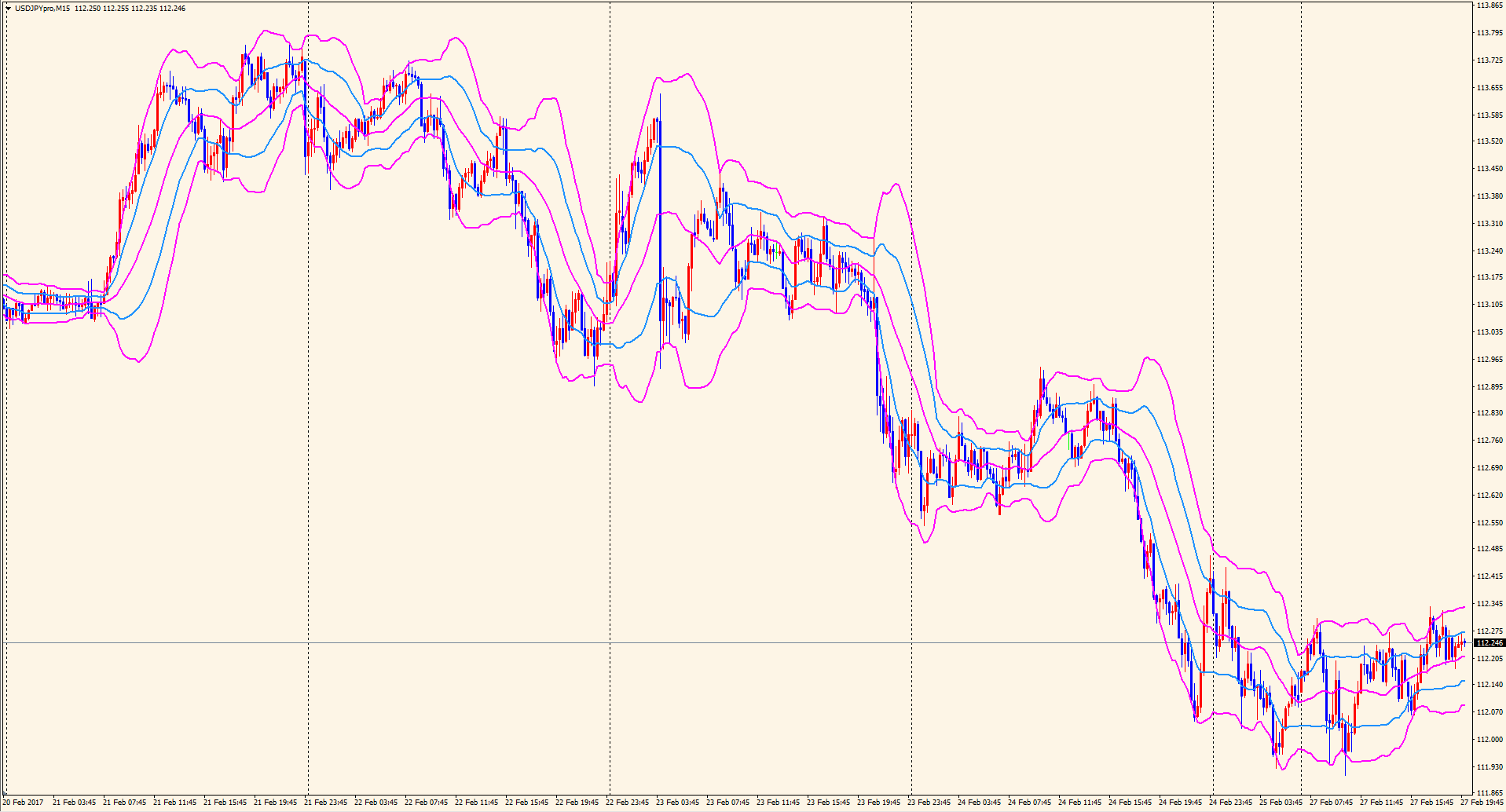

以下は、EURUSDの15分足チャートに単純移動平均線を加えたチャートになります。

ここでは、終値の5営業日平均を利用してます。

どうでしょう?

足元の比較的大きな下落を、単純移動平均線が受け止めたかたちになっているのがわかりますね。

また、例としてですが、5営業日の期間のドル円の為替レートが以下の様に推移していた場合の平均を考えてみましょうか。

特徴としては、単純に指定期間の終値の平均値そのものですが、移動平均線の王道ともいうべき存在であることは事実です。

たくさんの人がこの移動平均線の動きやローソク足との位置関係を意識しているはずです。

<単純移動平均線の計算式>

通貨ペア: ドル円

利用移動平均:単純移動平均(SMA)

1日目終値:100

2日目終値:110

3日目終値:120

4日目終値:130

5日目終値:140

平均値=(100+110+120+130+140)÷5日間=120円

つまり、こういうことですよね。

言葉だけで把握するより、こうして実際に数字をあてはめてみると、わかりやすいんじゃないかなとおもいます(^^)

加重移動平均線は最近をより重視

次は、加重移動平均線です。

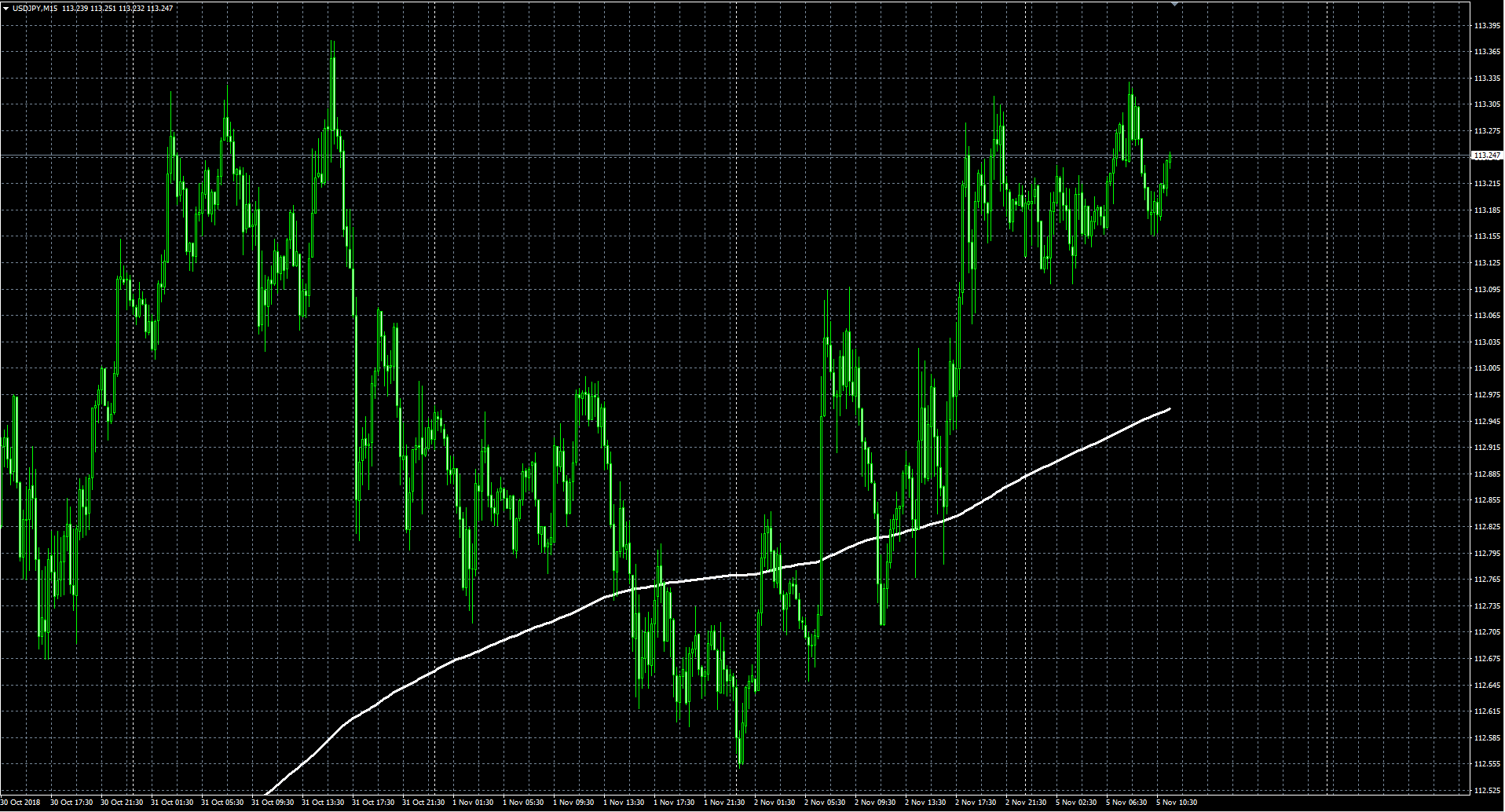

以下は、USDJPYの15分足チャートに加重移動平均線を加えたチャートになります。

ここでは、終値の5営業日平均を利用してます。

この、白い線ですね。

MT4で出すとなると、Linear Weightedという選択肢があるので、これを選んでみてください。

この Linear Weighted というのは、正確には線形加重移動平均線という意味ですが、計算方法は加重移動平均線と同じです。

例によって、5営業日の期間のドル円の為替レートが以下の様に推移していた場合の平均を見てみましょう。

特徴としては、より現在に近い時期の値が重要視(平均値に重きをおいて反映されている)された内容になってます。

したがって上記の単純移動平均線と比較しても、

- 上昇トレンドにおいては、単純移動平均 < 加重移動平均

- 下降トレンドにおいては、単純移動平均 > 加重移動平均

という傾向があります。

<加重移動平均線の計算式>

平均値=(100x1+110x2+120x3+130x4+140x5)÷(1+2+3+4+5)=126.6円

通貨ペア: ドル円

利用移動平均:加重移動平均(WMA)

1日目終値:100

2日目終値:110

3日目終値:120

4日目終値:130

5日目終値:140

こういうことですね。

足元の価格変化に強い指数平滑移動平均線

最後に、指数平滑移動平均線についてです。

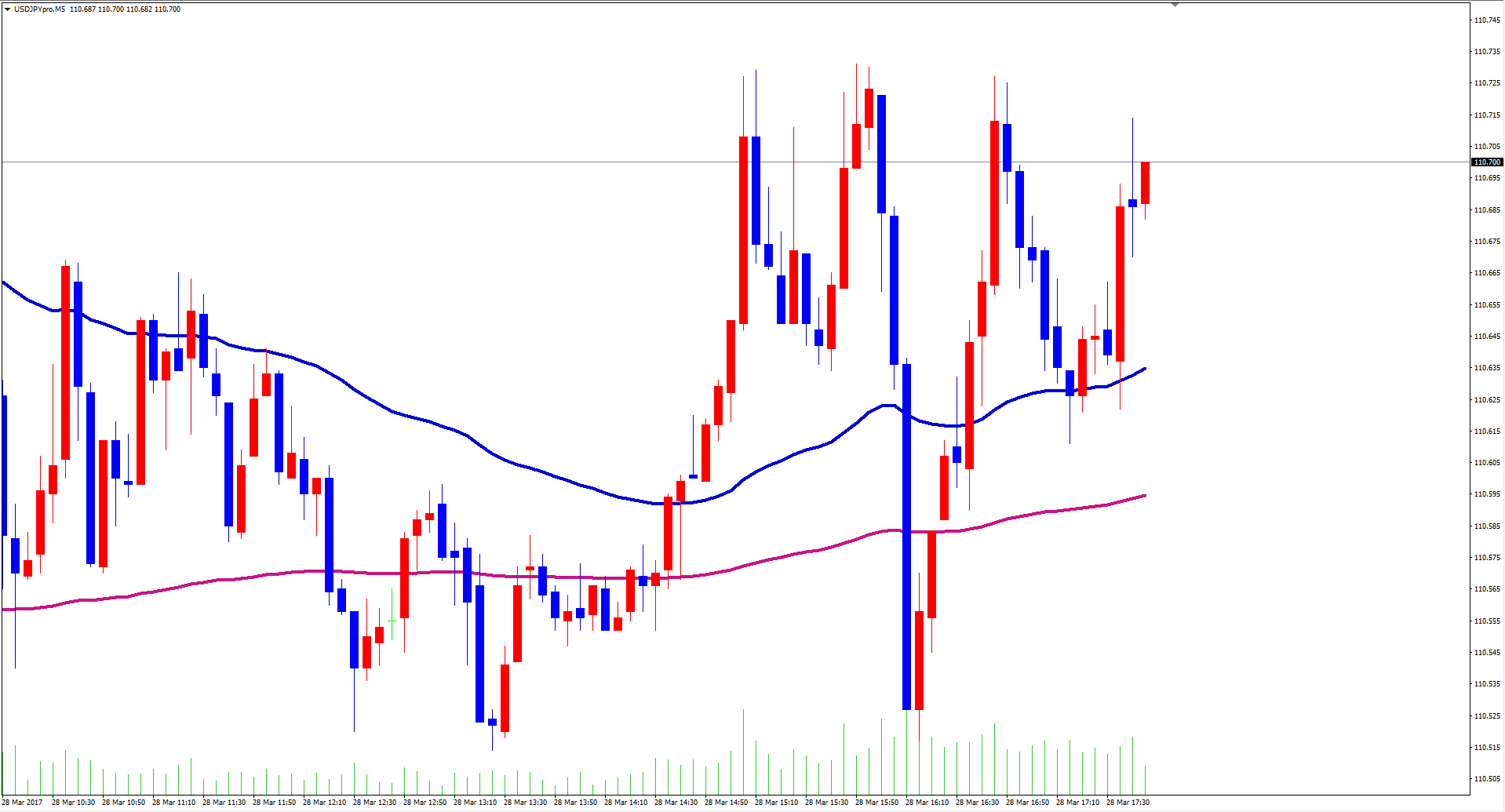

以下が、EURUSDの15分足チャートに指数平滑移動平均線を加えたチャートになります。

ここでも、終値の5営業日平均を利用してます。

例によって、5営業日の期間のドル円の為替レートが以下の様に推移していた場合の平均を見てみましょう。

<指数平滑移動平均線の計算式>

1本目=n本の終値の平均

EMA=前日の指数平滑移動平均+(2 ÷(n+1))×(終値ー前日の指数平滑移動平均線)

※n=設定期間

通貨ペア: ドル円

利用移動平均:指数平滑移動平均(EMA)

1日目終値:100

2日目終値:110

3日目終値:120

4日目終値:130

5日目終値:140

平均値=118.68円

指数平滑移動平均線の計算式は、このようになるんです。

指数平滑移動平均線はSMAと比較するとわかりやすいんですよね。

特徴としては、上記表に記載した指数平滑移動平均線の計算は、累積加重平均ですので、直近の価格により大きな比重をつけてます。

したがって、他の移動平均線にくらべると、より振れ幅が小さく、結果として市場の変化を早くキャッチアップすることができます。

つまり、このEMAの短期が長期を下抜けた場合は市場のトレンドに変化が発生する可能性ありと理解していただくと、より早くトレンド転換を捕らえることができる、ということになるんですね。

もちろん上昇はこの逆になります。

移動平均線の計算 まとめ

一番最後のローソク足を見ると、指数平滑移動平均線はより直近の値動きを反映する傾向があります。

直近の値動きを重要視し、その効果を反映させたチャートを望まれる方は指数平滑移動平均線が適してますが、ぼく個人としては、あえて指数平滑移動平均は使わず、シンプルな単純移動平均を利用することのほうが多いです。

その理由の1つは、最も利用者が多い指標だからです。

他の章でも何度か記載しましたが、大勢が使っている指標の値はマーケットにおいても非常に意識されやすく、値動きのチェックポイントとして扱われる可能性が高いんですよ。

その次によく利用するのが、指数平滑移動平均線ですね。

なぜかと言うと、次章でも記載しますが、この指数平滑移動平均線を元にMACDというテクニカルが作成されているんです。

このMACD、ご存知の方は大勢いらっしゃるかとおもいますが、移動平均線同様に多くの人が取引や市場分析に活用してます。

つまり、ここでも利用者の多い指標の値が市場においても意識されているんですね。

移動平均線と相場環境認識

ここでは移動平均線と相場環境の関係を見てみましょう。

相場環境との関係というとちょっと難しそうですが、相場で取引を行う上でこの移動平均線をどのように使えばよいか?という点ですよね。

つまり、売り買いのタイミングを移動平均線をつかってどのように確認すればよいか?の考察となります。

前章で、材料と作り方、そして盛り付ける方法に例えて書きましたが、この章は盛り付けした料理の美味しい食べ方の話と思ってください。

料理における盛り付けもキッチンやテーブル、食器によってつまり食事環境に応じてアレンジされると思います。

また、朝食と夕食といった環境が異なる食事の場においても、アレンジを変えることでしょう。

トレードにおいても同様です。

そのときどきの相場環境に応じた移動平均線の使い方があります。

これまでにもポイントポイントで出てきた、「チャート上のローソク足と移動平均線の関係」を軸に、本章以降のページでは、より具体的に移動平均線について書いていきます。

ローソク足と移動平均線の関係

主役はチャート、つまりローソク足となります。

そして、ローソク足の動きから取引タイミングを決定する上で指標である移動平均線をつかうわけですが、どのように使うのか?ということが問題になってきます。

移動平均線はいくつかの活用方法があるんですが、王道パターンとして以下に数点記載します。

- ローソク足終値が移動平均線で支えられている(何度も跳ね返される)

- ローソク終値が移動平均線で押さえつけられている(何度も跳ね返されている)

- 移動平均線を下から上へローソク足終値が上抜けした

- 移動平均線を上から下へローソク足の終値が下抜けした

おもに、上記4パターンがあると思います。

上の4パターンを見ると、ローソク足と移動平均線は離れると近づきたくなり、また、近づくと離れたくなる、という動きを繰り返し、日々の値をつくっているということがわかります。

また、位置関係を見る上では、移動平均線、ローソク足、どちらも終値を基準に考えてください。

前出の記事にも記載しましたが、移動平均線で平均値を取る対象は、常に終値(一般的に終値利用が大多数)なんですね。

ローソク足にも始値、終値、高値、安値とありますが、双方を一致させることで、一貫した基準で判断が可能になるんです。

上限下限にぶつかるレンジ相場

レンジ相場では、移動平均線で数回ローソク足が跳ね返されているような環境になっているときがあります。

こういうときが、移動平均線の使いどころになります。

イメージとしては、ラインを自分で引いたときの感覚です。

自分で引かないといけないのがラインですが、移動平均線の場合は、トレーディングツールでポピュラーな設定のものをつかえば、全世界で多くのトレーダーと同じ視点を手に入れることができるので、反発局面で勝てる可能性は高まるんですね。

レンジ相場の移動平均線は、移動平均線の本来の使い方にはなりません。

「移動」自体あまりしていないからですね。

ですが、そういう方向感のない相場でトレード根拠に乏しい時間がつづくと、わりと移動平均線で逆張りするだけで勝てたりもします。

こういう戦略は、有効活用するようにしてください。

トレンド相場では移動平均線はどうなっている?

また、トレンド相場においては、「トレンドを見つけるための道具が移動平均線」という絵になります。

トレンドには上昇トレンド、下降トレンドがあります。

それぞれの始まり時、終了時は以下のように移動平均線を活用することで確認することができます。

- 上昇トレンドの開始 ⇒ 移動平均線を下から上へローソク足終値が上抜けした。

- 下降トレンドの開始 ⇒ 移動平均線を上から下へローソク足の終値が下抜けした。

それぞれ上昇トレンドの発生、下降トレンドの発生を示すシグナルとなりますので、しばらくはこのトレンドが継続するという判断でポジションを維持してください。

移動平均線と相場環境認識 まとめ

移動平均線と相場環境の関係から、移動平均線をどのように使えばよいか?、つまり、売り買いのタイミングを移動平均線をつかってどのように確認すればよいか?について、ご理解いただけたでしょうか。

移動平均線が下から上抜けしたら、上昇トレンドの開始を示し、上から下抜けたら下降トレンドの開始を示していると考えてください。

このトレンドは、しばらく継続するという想定の下に、上昇なら移動平均が支えに機能し、下降なら移動平均線が上昇を抑える役割をはたしていることが確認できるはずです。

移動平均線を確認しながら新たな動き(トレンド変換)を検知するまでは、スキャルピングを継続することで利益の最大化が期待できます。

つまり、トレンド状態というのは、絶好のトレードチャンスになるんです。

また、移動平均線が横横、つまりチャートの横軸にほぼ水平になっているような状態ですよね。

さらに短期、中期、長期いずれの移動平均線もこの状態という場合はまさに正真正銘の「レンジ相場」です。

実は相場時間においてその7割が「レンジ相場」状態といわれてます。

ここでは取引せず様子を見ましょう、と指南するFXの本も多いです。

が、相場環境認識として、この「レンジ相場」が始まったことをいち早く認識できたなら、それもトレードチャンスなんですね。

取引を控えたほうが無難な状態というのは、上下に大きく動く可能性があり、且つその上下の予測がまったくつかないような展開のときです。

例えば雇用統計の直前とかですよね。

そうでもない限り、レンジ相場においても、今回書いたような移動平均線の特徴をつかって、果敢に相場に挑んでいくようにしましょう。

移動平均線を実戦用に加工する

さて、ここまでは移動平均線をどんなふうに作成して、どのように活用すればいよいかを見てきました。

が、移動平均線はそれ自体をテクニカルとして活用する以外に、実は他のテクニカルにおいて、移動平均線をさらに二次加工して別の新たなテクニカルとしているものがあります。

ここでは、移動平均線をもとにして作成されたテクニカルのいくつかについて紹介していき、その活用方法も合わせて確認できればと考えてます。

99%勝てる?!ボリンジャーバンドの凄み

まず、ボリンジャーバンドです。

ボリンジャーバンドとは、ジョン・ボリンジャー氏が考案した指標です。

移動平均線を中心とする変動幅に収まる確率をもとに、上・下に拡散した場合は異常値とみなし、いずれ移動平均線に近づく(収束する=スクイーズ)という考え方をもとにしたテクニカル指標ですね。

ここでも、収束と拡散という現象が利用されてます。

- 上部バンド:単純移動平均線+2標準偏差(σ)

- 単純移動平均線(MA):過去N日間の移動平均線

- 下部バンド:単純移動平均線-2標準偏差(σ)

という計算式をもとに作成されているのが、ボリンジャーバンドです。

為替ニュースで、「ドル円日足は+2σに到達しており、調整相場に入った模様」とか、「本日のドル円は日足-2σを下抜け、下落相場色がより鮮明になってきました」みたいな表現を見たことはあるかと思います。

このσとは、ボリンジャーバンドにおける指標(標準偏差)をさしています。

主要ニュースサイトの多くがこういった記事を載せるので、当然注目度の高い指標(市場も注目している重要ポイント)ということになってきます。

標準偏差(σ)とは、相場が正規分布であるという前提のもとに、価格は以下のような範囲の中で上下動を繰り返すと考えられています。

以下を見てください。

- ±1σ 標準偏差内で動く確率を68.27%とみる

- ±2σ標準偏差内で動く確率を95.45%とみる

- ±3σ標準偏差内で動く確率を99.73%とみる

これらのパーセンテージは、過去の価格変動が移動平均に対して、それぞれの範囲に収まる確率を示しています。

したがって、一定のレンジ内を推移している場合は、99.73%の確率で±3σに収まるとみなします。

もしここを超えるようであれば、またこれまでとちがった新たなトレンドが発生したと考える必要があるということですね。

ここで±1σ ±2σ ±3σのどの範囲を軸に考えるかは、取引対象通貨ペアの相場環境に応じて使いわけましょう。

いぶし銀のMACD

さきほど、ちらっと書きましたが、MACDも移動平均線を二次加工しています。

MACDとは、短期と長期の指数平滑移動平均線によりトレンドの方向性、転換を見極めるテクニカル指標となります。

オシレーター系テクニカルの代表格のひとつですね。

多くのチャートにおいて、このMACDは通常のチャートウインドウではなく、サブウィンドウに表示されるはずです。

移動平均線やボリンジャーバンドとは異なり、値動きそものではなく、その乖離率を数値化してグラフ化しています。

値の高低で市場の動きを可視化しているんですね。

それ故、オシレーター系テクニカルに分類されるんです。

なお、オシレーター系と対となるものは、トレンド系と呼ばれています。

前出のボリンジャーバンドは、トレンド系テクニカルに分類されるんです。

MACDの構成要素として主に、MACD、シグナル、ヒストグラムの3つがあり、算出方法はそれぞれ以下の計算ロジックになります。

まずMACDですが、記載の通りEMA(指数平滑移動平均)を、短期と長期2種類活用して算出していることが読み取れる思います。

つまり、短期と長期のEMAの乖離幅を用いて算出したものがMACDになる、ということなんですね。

次にシグナルですが、これはMACD自体の指数平滑移動平均線です 。

通常用いる期間としては、短期は12日、長期は26日、シグナルは9日という値が多くの取引ツールの標準値として設定してあるはずです。

基本的にはこのまま利用されることをお勧めします。

最後にヒストグラムですが、これはMACDからシグナルの値を引いたものですね。

ボリュームと勘違いする方もいますが、ボリュームではありません。

MACDの肝心な使い方ですが、ここでは一般的なものをご紹介しておきますね。

<上昇トレンドと判断>

短期(12日)EMA-長期(26日)EMAの乖離幅がプラス圏ということは、短期トレンド>長期トレンドということであり、今は上昇トレンド判断する。

<下降トレンドと判断>

短期(12日)EMA-長期(26日)EMAの乖離幅がマイナス圏ということは、短期トレンド<長期トレンドということであり、今は下降トレンドと判断する。

<トレンド転換点>

MACD=短期(12日)EMA-長期(26日)EMAの乖離幅がない(つまりZero値)ということは、短期トレンドと長期トレンドが一致していることになり、ここは何等かのトレンドの転換点と判断する。

こういう感じです。

トレンド転換点では、どちらに放たれるのかまたはしばらく停滞するのかをじっくり見極めましょう。

移動平均線乖離率は玄人好み?

移動平均線乖離率というものがあります。

この指標に関しては、もろに移動平均線を使ったテクニカルと考えてもよいかと思います。

乖離率は、価格が移動平均線からどれだけ離れている(乖離している)かを数値化した指標で、移動平均に対する価格の乖離はやがて修正されるという考えに基づき、移動平均線からの離れ具合で「買われすぎ」や「売られすぎ」を判断する指標です。

この移動平均乖離率についてのくわしい説明は、後述しますので、ここでの記述は割愛します。

蛇足ですが、日本株のトレードにおいて、この乖離率をトレード判断につかうことで、おもしろいように稼げた時代もあったらしいです。

非常に数理的な分析で、統計に強い歴戦のトレーダーが愛用するイメージがあるんですよね。

移動平均線の二次加工 まとめ

本章では、ボリンジャーバンド、MACD、乖離率を掘り下げました。

いずれも移動平均線を元にしたテクニカルということで、移動平均線とは相性が良いはずです。

つまり、これらを組み合わせたチャート分析は、より精度が高いと考えてよいと思います。

移動平均線は多くの人が利用していると同時に、他のテクニカルが元データとしてよく活用するものなんですね。

今回、3つのテクニカルを例に出しましたが、これらのテクニカルも大変多くの愛好家が存在していて、実際に為替相場において非常に重要視されています。

つまりこれは、間接的に移動平均線も注目されているということになるんですよ。

いかに移動平均線が重要なテクニカルか、改めて認識できたのではないでしょうか。

利用者が多い、注目度が高いということは、それだけマーケットに影響力を持つということです。

ぜひそのことは頭の片隅において、日々のトレードに向き合っていただきたいと思います。

いざ実戦へ!ゴールデンクロスとデッドクロス

さて、前章までは移動平均線やテクニカルの基礎を書いてきました。

ここからは、短期、中期、長期という3本の複数移動平均線の関係から市場の動きを分析し、いよいよ実際のトレードに活用できる方法に関して書いていきます。

いわば実戦編ですね。

まずは「ゴールデンクロス」と「デッドクロス」についてです。

すでにトレード経験のある方はご存知かとおもますが、今一度どんなものだったかを初心にかえって点検してみましょう。

また、初心者の方や、これからトレードを始めようと考えている方はしっかり理解し、正しい使い方を理解いただく上でもぜひ参考にしてください。

本記事では、まず、おさらいという意味も含め、複数の移動平均線を使う効果、理由を再認識した上で、本題である「ゴールデンクロス」と「デッドクロス」とはどんなものなのか、いつだれがどのように使うのかを見ていきます。

複数の移動平均線を使う理由をおさらい

今回のテーマである、「ゴールデンクロス」と「デッドクロス」は、いずれも複数の移動平均線を活用して導くものです。

複数とは、短期移動平均線、中期移動平均線、長期移動平均線の3本となります。

ここでは、あたらめて複数の移動平均線を使うことのメリットをおさらいしておきましょう。

たまに、移動平均線は1本じゃダメなんですか?というご質問をいただきます。

ダメじゃないのですが、短期の移動平均線は、比較的短い時間軸での値動きの平均値ですので、大局を俯瞰して判断するのは得意ではありません。

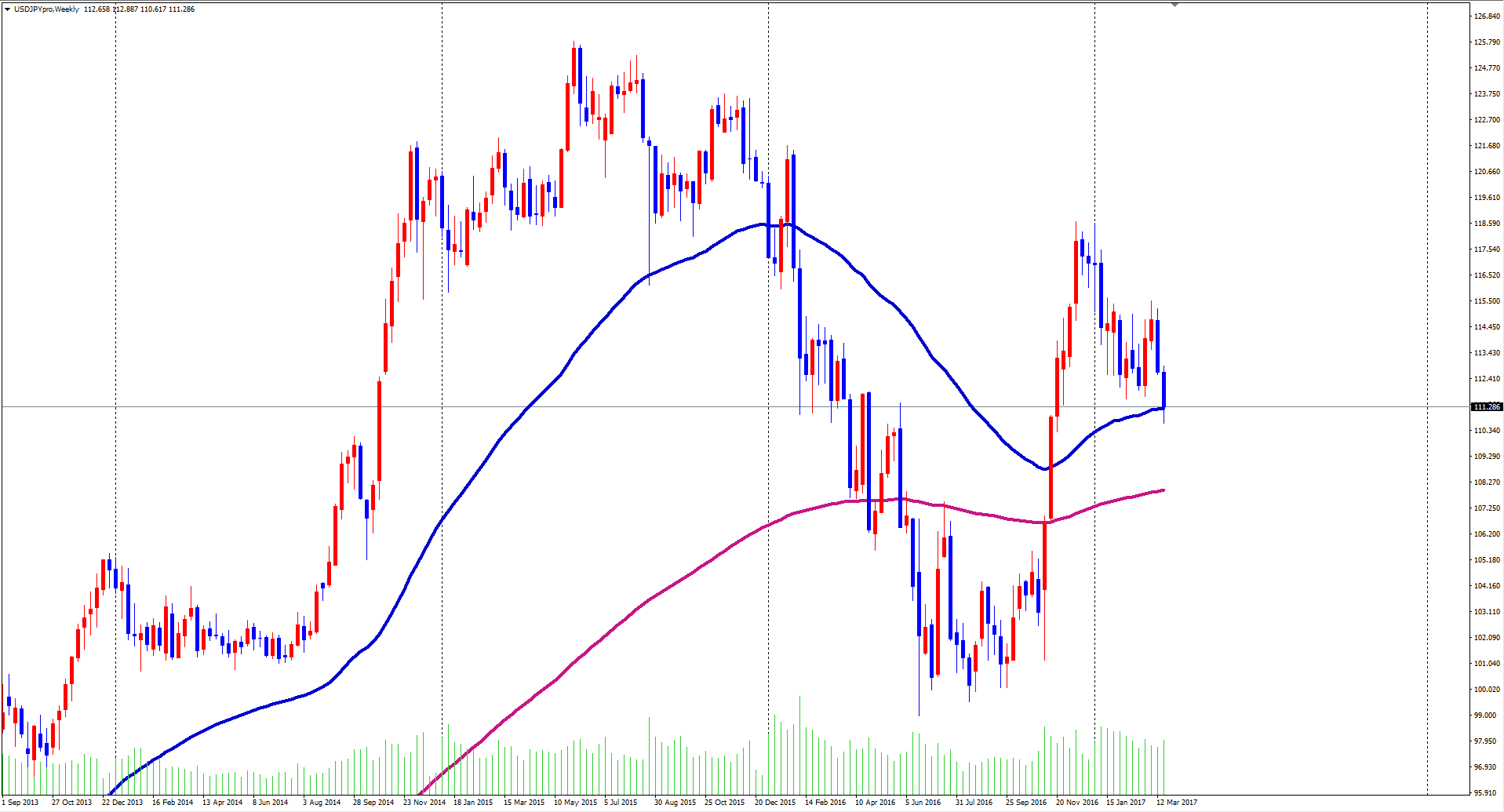

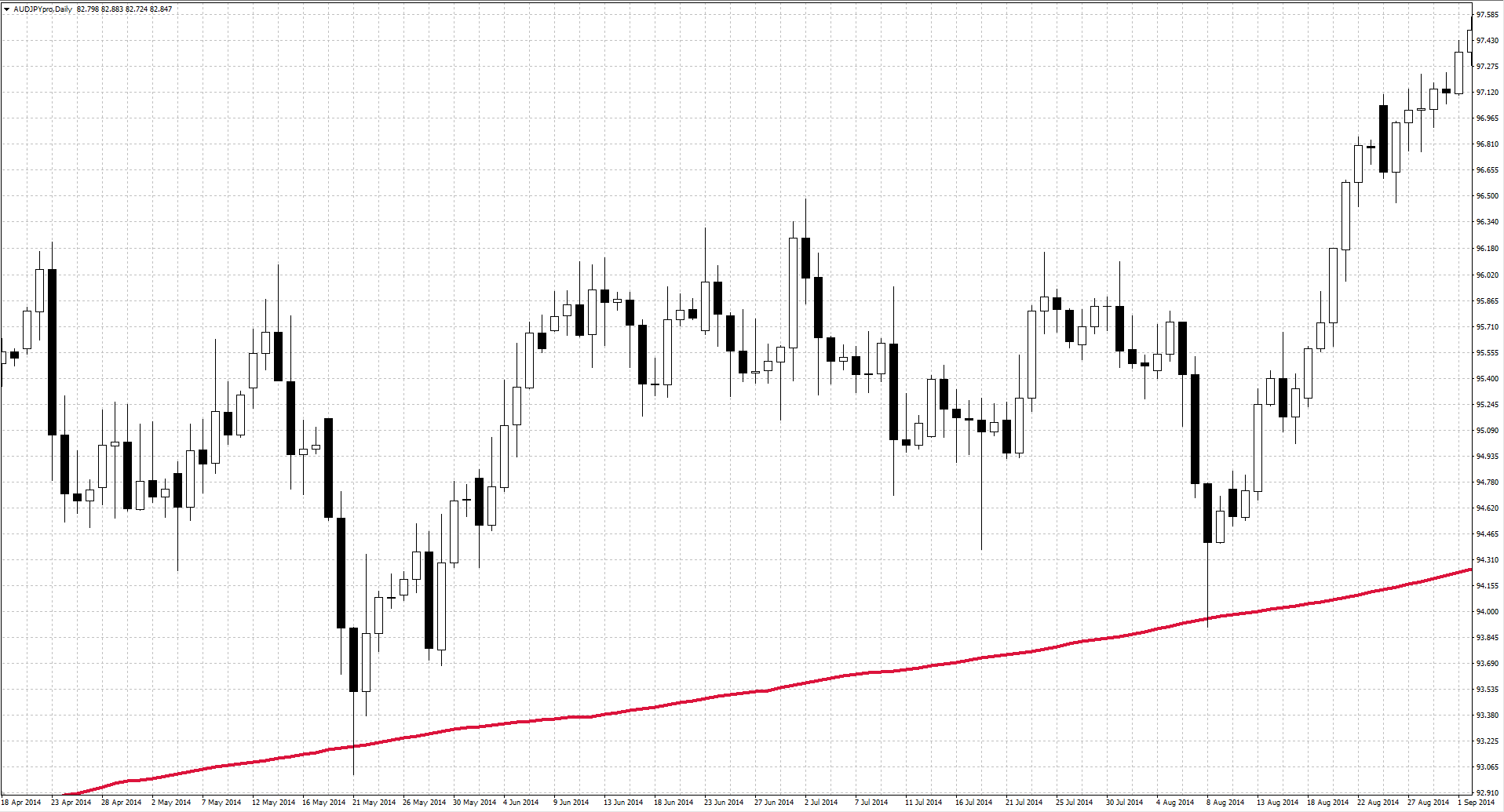

例えば下のようなチャートでは、どうしても短期移動平均線からだけの情報ではトレンドをおさえたとは言いがたい所があります。

ゆっくり上下動を繰り返していることは理解できますが、数日(比較的短期)で見てしまうと、トレンドがかわったのかな?と思ってしまう場面も多々あるんですね。

よく「これはだましだったのか!」という発言を聞くかとおもいますが、まさにこういう状況で、よくだましに会ってしまうものなんです。

ところが、長い時間軸の移動平均線だと、細かな値動きは平均化されており、上昇にしろ下降にしろ比較的長い期間におけるトレンドを確認できるんですね。

ただ一方で、長期移動平均線だけでは、直近の値動きまでは表現できず、なかなかEntryやExitのタイミングを見極めることが難しくなります。

このへんは、考えてもしかたないので、「そういうものだ」と認識しておくことが大事です。

また、短期、中期、長期の移動平均線は収束と拡散を繰り返していることが見てとれます。

前章にてローソク足と移動平均線は互いに近づいたり離れたりを繰り返す、ということを書きましたが、移動平均線同士も同じような動きをする特徴があります。

したがって、短期、中期、長期といった複数の移動平均線を活用することで、よりいっそうチャート分析の精度を上げることができるんですね。

ゴールデンクロスとは?

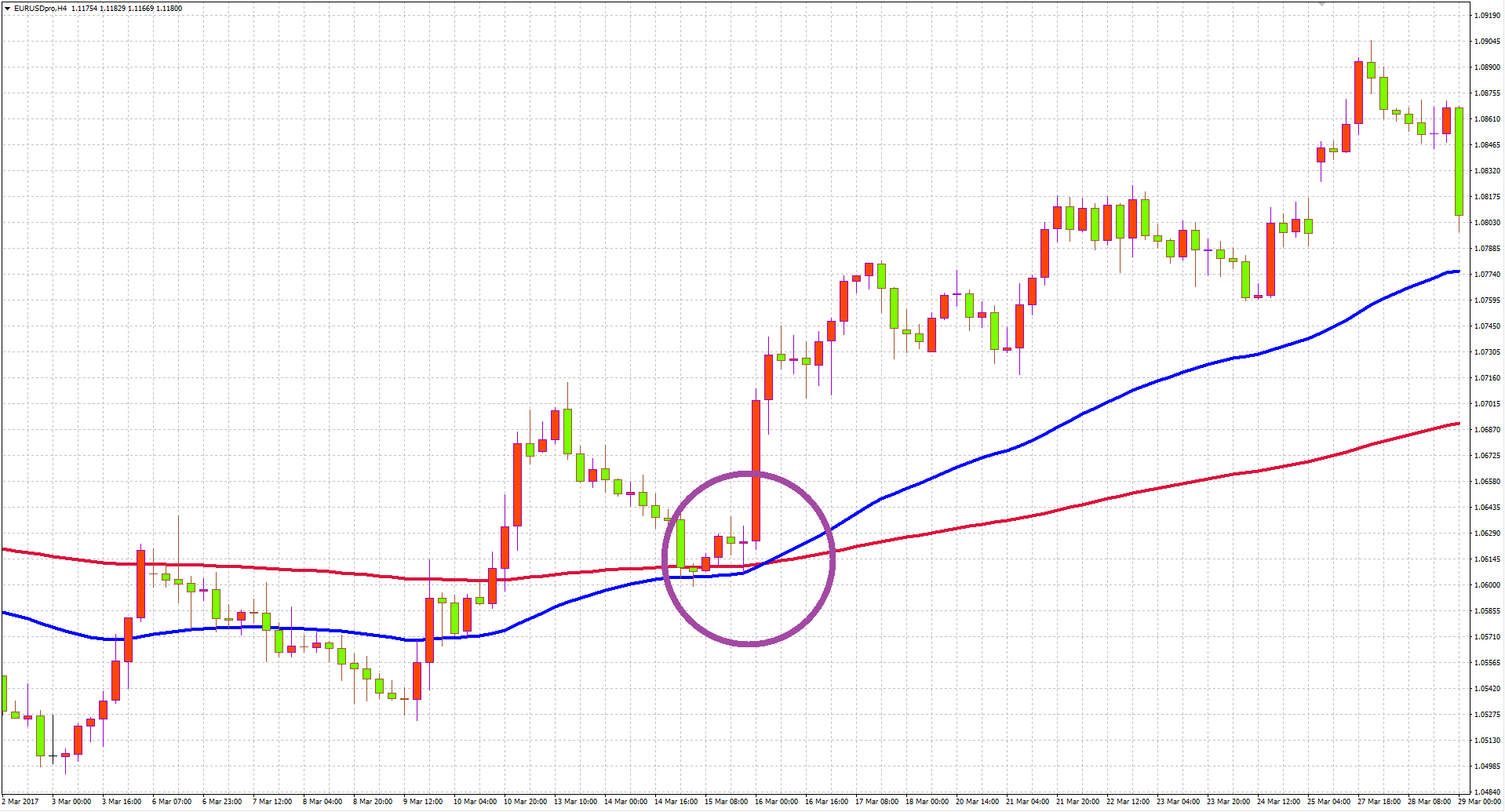

上のチャートをご覧ください。

〇で囲ったところがゴールデンクロスが発生したポイントになります。

短期移動平均線が長期移動平均線を上抜けてます。

ここは、買いポジションをとる絶好のポイントになります。

このゴールデンクロスから、これからしばらく上昇トレンドが始まる可能性が高いんですね。

このポイントで買いポジションをつくれたら、利確ポイントがくるまでポジションをキープする、というのが一般的なゴールデンクロスの生かし方になります。

スキャルピングならば、描くシナリオの終着地点(=利確ポイント)までひたすら売買を繰り返す、というスタイルですよね。

前章で記載のとおり、移動平均線も収束と拡散を繰り返すわけですが、このゴールデンクロス発生後、常に必ず上昇するという保証はありません。

当然、チャートのローソク足を見れば上下動を繰り返し値動きを形成していることと思います。

でも、本格的な上昇トレンドであれば、移動平均線が一旦収束するとしても、再度拡散するはずなんですね。

1本のローソク足の動きだけであわてて決済すると、せっかくの大商いをみすみす逃すことにもなってしまいます。

そこは、その当該ゴールデンクロスの有効性をよく見極めてエントリーするようにしましょう。

それができるようになれば、ゴールデンクロスだけで「爆益」を稼ぎ出すことも可能です。

デッドクロスとは?

デッドクロスは、ゴールデンクロスとは逆に、下抜けが発生したポイントになります。

上のチャートでは、短期移動平均線が長期移動平均線を下抜けてます。

ここは、売りポジションをとる絶好のポイントとなります。

このデッドクロスから、これからしばらく下降トレンドが始まる可能性が高いんです。

このポイントで売りポジションをとれたら、利確ポイントがくるまでポジションをキープしましょう。

ゴールデンクロスで記載したように、デッドクロスにおいても一方的に下降するわけではありません。

が、本格的な下降トレンドであれば、移動平均線が一旦収束したとしても、上昇トレンド同様、再度拡散するはずなんですね。

トレンドを見つけることができたのに、そのチャンスを逃してしまったら、とてももったいないです。

ゴールデンクロスもそうですが、移動平均線のこのようなわかりやすいエントリーポイントに運よく遭遇することができたら、ある程度トレンド相場はつづくと考えるようにする、というのが一般的なスタンスになります。

ゴールデンクロスとデッドクロス まとめ

ゴールデンクロスとデッドクロスについて、いかがだったでしょうか。

この2つは、移動平均線を活用したトレードの王道といってよいシグナルです。

このシグナルが発生した場合、だましとならず抜けた方向にトレンドが転換する可能性が高く、それも一定期間継続する場合が多々あります。

トレーダーにとっては絶対に見逃したくはない、絶好のエントリーポイントである事、ご理解いただけたかと思います。

頻繁に取引をしないスイングトレーダーにとっては、大きなトレンドの開始ポイントとなるゴールデンクロス、デッドクロスは必須獲得アイテムになります。

また、細かく抜いていくスキャルパーにとっては、抜く回数を増やすことができるポイントになるんですね。

また、補足情報となりますが、移動平均線が大きくトレンドを切り替える時の水平軸にたいする角度も、よく点検することをお勧めします。

定量的な情報まではぼくはとっていないので、やや感覚的な話になってしまいますが、この角度が急激な場合は非常に強いトレンドが発生していると考えていいです。

このときは、ローソク足の実体(始値から終値までの長さ)も長くなっているはずです。

勢いがある証拠ですので、発生したトレンドがどの程度の強さなのかは、日々移動平均線を見ていることで自然と目が肥えてくるはずです。

きっと「いつもと角度が違う、非常に強い」と感じる場面があるはずです。

頻繁に発生するものではないだけに、目撃したら逃さずチャンスをものにして、利益増大を目指してくださいね(^^)

パーフェクトオーダーでトレンドに乗ろう!

移動平均線を活用したトレード手法は、多岐に渡ります。

移動平均線をさらに加工したり、いろいろな時間軸や期間を組み合わせたりすることで、さまざまな使い方ができるんですね。

調べれば調べるほど、色々と見つけてしまって、迷路に入り込んでしまう方もいるほどです(^^;)

あまり欲張らず、移動平均線の期間の長さやローソク足との位置関係においては、収束と拡散を繰り返すという特徴を軸にすることが大事なんですよね。

そういう点で、この章で紹介するパーフェクトオーダーという選択肢は、ベターです。

このパーフェクトオーダーというシグナルも、移動平均線を使った王道のトレード方法なんですね。

パーフェクトオーダーとは?

パーフェクトオーダーとは、複数の移動平均線の位置関係を利用してエントリーポイントを確認する手法です。

このパーフェクトオーダーの発生は、大きなトレンドの起点をポイントとしてとらえてトレードをするトレンドフォロー型トレーダーにとっては、はずせない重要事項です。

パーフェクトオーダーの検知には短期、中期、長期の3つの移動平均線を利用します。

この3本の移動平均線が収束したのちに上、下いずれかの方向かへローソク足が抜けたとき。

ここがパーフェクトオーダーの発生ポイントになります。

さきほどぼくは、複数の移動平均線の位置関係を利用する、と書きましたよね?

パーフェクトオーダーというのは、つまり3本の移動平均線がキレイに並行して走っている状態のことを言うんです。

したがって上昇であれ、下降であれいずれの方向に対しても検知できます。

これまでにも記載したとおり、移動平均線の特徴である、収束と拡散を利用した指標なわけです。

が、特徴としては、短期のトレンドではなく、一定期間の継続が期待できるような、大きな長期間にわたるトレンドの発生ポイントを検知できるという点が非常に重要な点になります。

パーフェクトオーダー発生時のチャート動線傾向

では、実際のチャートを見ながら説明しましょう。

図中の〇印がまさにパーフェクトオーダーの発生ポイントとなります。

トレンドは上昇気流に乗り大きく上へ放たれるのですが、チャートは常に上下動を繰り返すということを思い出してください。

チャートにも表れていますが、上昇後、いったん下へ調整が入るポイントがいくつかあります。

この調整ポイントですが、よく見ると中期もしくは長期移動平均線でささえられている点、読み取れるでしょうか。

このタイミングで下抜けすることなく再度上昇をしていますよね。

こういったポイントがその後も数回見受けられます。

先ほど書いた、「パーフェクトオーダーを検知した場合、一定期間トレンドが継続する」というのは、まさにこのような動きを指しています。

そして資金に余裕のある方なら、この一旦収束したポイントでさらに追加ポジションを作ることで利益増を狙うことも可能です。

(押し目という言葉をきいたことがあるかと思いますが、ここが「押し目」というポイントになります。なお、これは上昇トレンドにおける話です。)

日々のローソク足は上下動を繰り返し、一旦は調整がはいっても、長期移動平均線で跳ね返している限りにおいてはトレンドは継続するんです。

つまり、このルールが有効なかぎりにおいてはポジションは保持し、利益の最大化を狙い続けるべきなんですね。

パーフェクトオーダーと利益確定ポイント

では、この上昇は将来にわたって永久に続くものでしょうか?

それはさすがにあり得ないんですね。

いずれ上昇トレンドも終了のときが訪れます。

そのタイミングで利益確定となるんですが、このトレンドの終了はどうやって検知すれば良いのか。

この命題については、前出の「デッドクロス」を活用しましょう。

「パーフェクトオーダー」にてエントリーした後、幾度かの調整局面を経て短期移動平均線が長期移動平均線を下抜けたところ、ということですね。

つまり移動平均線が並行して走るのを終えて、交差したポイントです。

ここで利益確定の決済としましょう。

下降トレンドにのった売りポジションであれば、上記の逆になりますので、「ゴールデンクロス」が発生したたタイミングが売りポジションの決済ポイントとなります。

では、なぜこのタイミングなのか?

パーフェクトオーダー発生後、幾度かの調整局面で長期移動平均線にささえられて再度上昇を繰り返してきたのですが、ここにきて短期移動平均線は長期移動平均線で支えられることなく下抜けしたわけです。

これは、こういうところではトレンドが変わる可能性が高い(今までの上昇の終了が近い)と判断したいからなんですね。

もちろん下抜けした後再度上昇する場合もあるでしょう。

でも、ルールとして決めた条件と異なる動きを検知したら、基本的にはためらわず新たな動きを受け入れることが大事です。

つまりトレンド上昇が終了したことを受け入れ、決済をしてしまったほうが無難ということですね。

また、上昇時、パーフェクトオーダーでエントリーしたなら、下降方向のパーフェクトオーダー出現で決済、というルールでもよいのでは?と思われる方もいるかと思います。

これ、確かに理にかなっているように思えますが、このパーフェクトオーダーはそれほど頻度多く発生はしないことを考慮すると、下落方向のパーフェクトオーダー検知までポジションを維持し続けるというのは、あまり得策とは思えません。

なぜならその時は、これまでの含み益がすべて消えてしまっているかもしれないからです。

パーフェクトオーダー まとめ

このパーフェクトオーダーも複数の移動平均線の関係とその特徴を活用した手法であり、トレード手法としては非常に多くの方が意識し、活用している手法です。

パーフェクトオーダーは比較的長い時間軸でその効果が発揮できるものです。

したがってデイトレードやスキャルピングに近いような時間軸での取引には不向きですが、スイングトレードのような時間軸での取引をする場合には大きな利幅を獲得できることもあり、ぜひ知っておきたいところです。

パーフェクトオーダーの発生ポイントを検知し、定期的に発生する収束ポイント(つまり押し目)を捕らえて追加ポジションをとることで、スイングトレーダーは、非常に効率よく利益を獲得することができるんですね。

移動平均乖離率の真骨頂を知る

移動平均乖離率とは、移動平均線と価格のギャップを数値化した指標となります。

前章にて価格は移動平均線に近づくと離れ、また近づくという動きを繰り返すと書きましたが、移動平均乖離率は、どのくらい離れているのかを数値として表現したものです。

あくまでも実勢価格との乖離を数値化したものなので、この数字自体にはあまり意味はありません。

でも、その数値が大きくなると戻る方向(つまり小さくなる方向)へ動き出す特性があるので、この数値を指標の一つとして、今後の価格変動の判断に活用することができるんです。

また、この移動平均乖離率は単独で利用するものではなく、他の指標の補足情報として利用することをおすすめします。

このことはわりとキーになることなので、最初に書いておきます(^^)

移動平均乖離率の算出方法

移動平均乖離率は以下の計算式で算出できます。

移動平均乖離率={ (価格ー移動平均)/移動平均 } x 100 (単位:%)

つまり、価格が移動平均を上回って推移している間はプラスの乖離率で、価格が移動平均を下回ったタイミングからはマイナス値になるということですね。

現在の価格が150円、移動平均が110円とした場合、上記計算式より、移動平均線乖離率は、

移動平均乖離率=(150-110)/110 * 100 = 36%

ということになります。

過去一定期間の乖離率上限が40%だったという相場であれば、上限に近づいてきているということですね。

つまり、いずれ下落する時期が近づいていると判断できるわけです。

要は、売りポジションを新しく持つ、もしくは現在の買いポジションを決済する、というタイミングが近づいてきたということですね。

ただし、冒頭でも記載したとおり、この指標だけでトレードをするというのはよくありません。

そうではなく、他の指標と合わせて最終的な取引執行判断をすることを強くお薦めします。

組み合わせとして、相性がよくおすすめなのはボリンジャーバンドです。

ボリンジャーバンドと移動平均乖離率の組み合わせは、それぞれの指標で検知できるシグナルが相互に関係性があり、非常に理にかなっている組み合わせなんですね。

このへんの話は、移動平均線から派生したテクニカル指標の章に、まとまった情報を書きました。

そちらを読んでみてください。

移動平均乖離率を活用する

移動平均乖離率は、移動平均線のようにチャート上へ表示するのではなく、サブウィンドウなどに表示するのが一般的です。

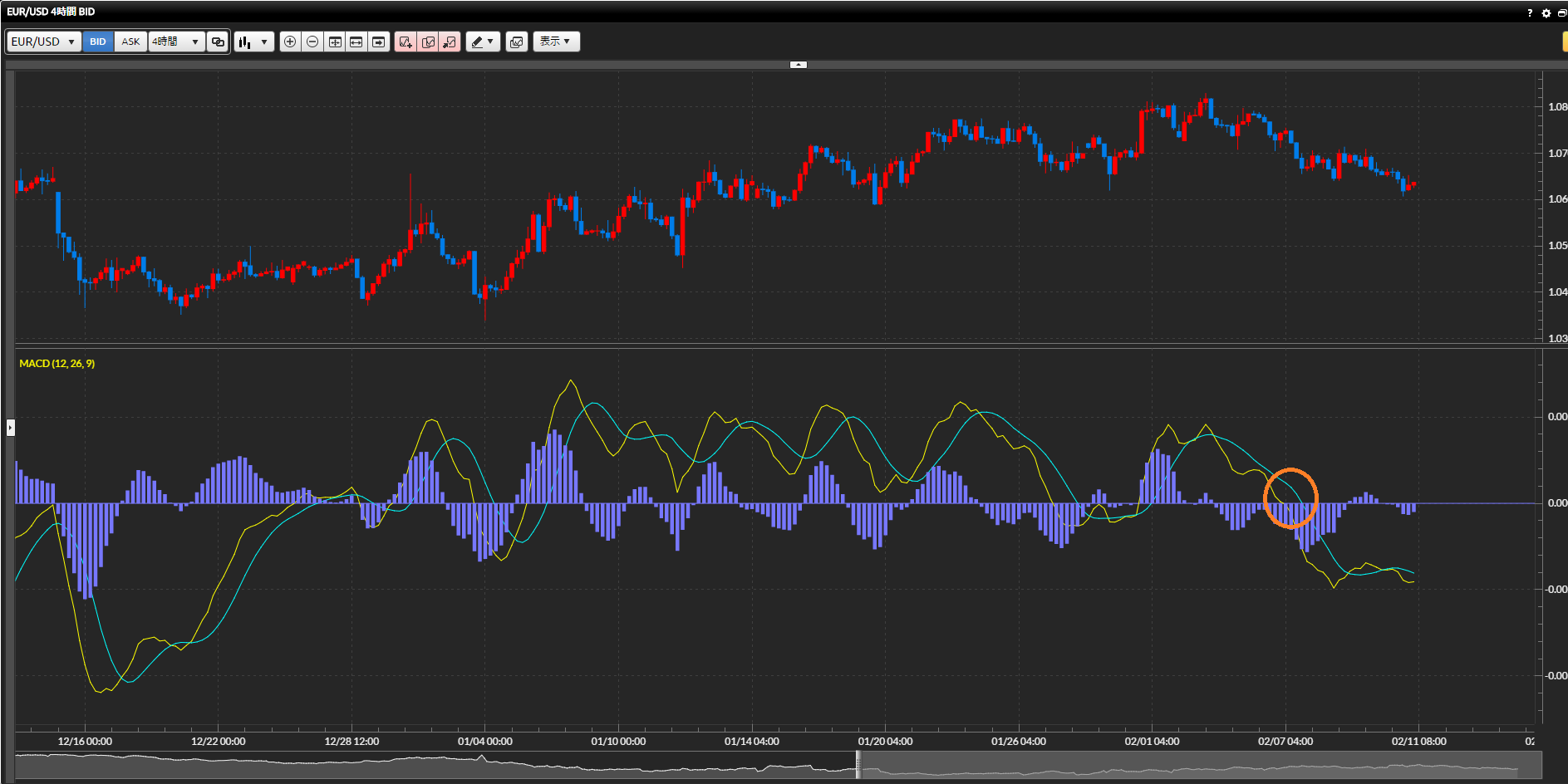

下のチャートは、ユーロドルの4時間足チャートへ移動平均乖離率を出してみたものです。

移動平均線とは異なり、下のサブウィンドウに折れ線グラフで表示されているのがわかりますね。

このように1本の乖離率でもよいですが、複数(3本とか)を表示し、これまでにも書いてきた収束と拡散という特徴をこの移動平均乖離率に当てはめるのも一案でしょう。

このチャートのように、相場に合わせてゼロのラインからのエントリーの目安になる水準を、自身で考えて設定すると、利益率を上げることができます。

このユーロドルチャートでは、下限の乖離率を上限より小さく見積もっていますね。

また、3本の移動平均乖離率をいっぺんにつかう場合に注目すべきなのは、収束したタイミングです。

収束した場合に、ちょっと様子を見て、動き出したら初動を捉えてポジションをとる、といったトレードをおすすめします。

逆張りでもつかえる?!これが乖離率の裏技!

この乖離率の利用方法として、ここではトレンドフォロー型ではなく、買われすぎ売られすぎを乖離率で見極めエントリーする、逆張り的なトレードを見ていきます。

この乖離率の話において、一番特徴的なのは、じつはここの話になります。

移動平均線に関わる話というのは、基本的にはトレンド相場がベースなんですが、この乖離率を使うタイミングというのは、その中でもちょっとレンジ気味のときになるんですね。

売られすぎと思えば買う、買われすぎと思えば売るというトレードスタイルなので、短期トレードで多く活用できます。

前出のパーフェクトオーダーでのエントリーとは全く異なるスタイルになるんですよ。

一定の周期で値動きが上下している相場においては、この乖離率をうまくつかって、売られすぎ、買われすぎのタイミングをうまくトレードに活用してみましょう。

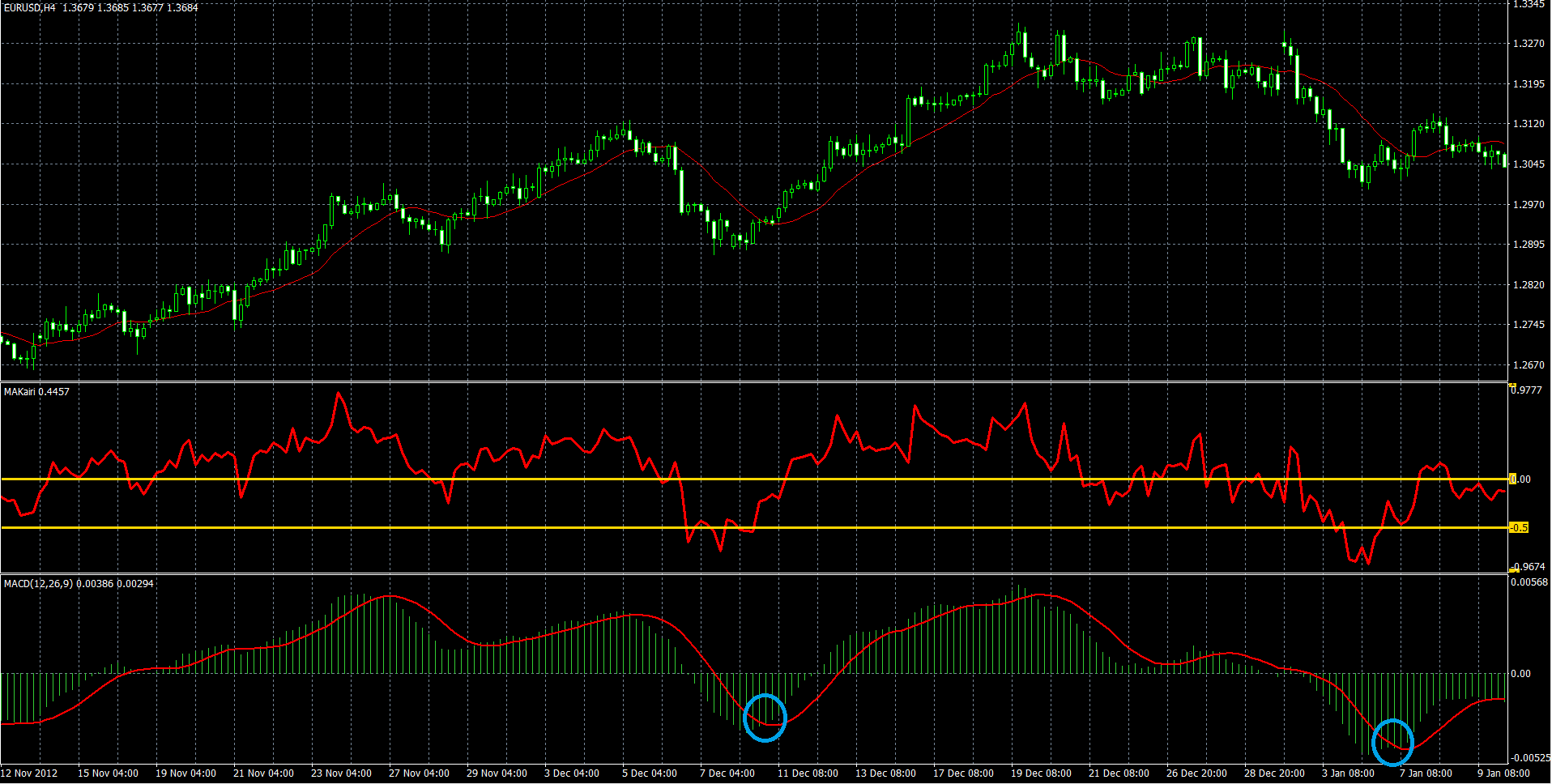

上記はユーロドルの4時間足チャートに移動平均乖離率とMACDを表示させたチャートになります。

なんと、レンジ相場で移動平均線乖離率を駆使する場合、MACDを表示させるというやり方があるんですね。

これは、完全にぼくのオリジナルなので、おそらく他のどんな本、サイトでも紹介されていないとおもいます。

やり方は、いたって簡単です。

(字が小さい場合は、チャートをクリックすると拡大できます。スマホの場合は、画面をヨコにすると大きくなるはずです。)

まず移動平均乖離率のサブウィンドウで、下限に設定しているラインに到達するのを待ちます。

このチャートでは0.5を下限にしてますね。

そして、下限に達したら、次にMACDを見るんです。

そして、シグナルの赤のラインを、MACDがゼロラインより下の水準で下から上に交差したときに買うんですね。

MACDのサブチャートの水色のマルのところです。

ポイントは、必ず移動平均線乖離率が下限に達した後にMACDを見るということですね。

逆はありません。

利用方法としては上記のように使うと、相場にトレンドがない一定の値幅内で上下している相場においても取引が可能となります。

移動平均乖離率 まとめ

移動平均乖離率はあくまでも補助的なテクニカルとしての活用が望ましいのですが、決してあまり役に立たないテクニカルだという意味ではありません。

多くのトレーダーが理想として目指すトレンドフォロー型の大きな流れに乗った利益拡大には向いてないという点が、特徴的なだけなんですね。

一定のレンジ内で売られすぎ買われすぎを検知するのが得意なテクニカルというのは、むしろ実戦的とも言えます。

なぜなら、相場の7割はレンジ相場だからですね。

パーフェクトオーダーやゴールデンクロス、デッドクロスを狙おうと思っても、そう頻繁に発生するものではないですからね。

実際は、トレンドフォロー型のトレーダーも、上記のようなビッグシグナルを待つ間のレンジ相場での取引に活用することも多いのがこの移動平均乖離率です。

トレンドを狙って日々逐一移動平均線を見ているので、乖離率に関しても自然と繊細な感覚を身に着けていくらしいですよ。

王道となるトレンドフォロー型エントリーを狙いつつ、日々のデイトレでは移動平均乖離率をうまく使ったレンジ相場の売り買いを繰り返す。

これができれば、非常に理想的なトレーディングスタイルを構築できるのではないでしょうか。

指標としては「だまし」と言われる場面に当たってしまうことも多いのは事実ですが、上記のように他のテクニカルと組み合わせたり、効果の出しやすい相場環境のみにしぼって利用するなど、特徴をうまく活用してトレードに組み入れてみてください(^^)

移動平均線について 総括

これまで、9章にわたって移動平均線に関して見てきましたが、いかがだったでしょうか。

移動平均線の仕組みから特徴、応用方法など、様々な視点から見た移動平均線は、非常に奥深いテクニカルであることをご理解いただけたかと思います。

この章では、その移動平均線に関して、まとめたいと思います。

移動平均線が何なのかわかりましたか?

これまでの記事で、移動平均線の特徴や算出方法、実践のなかでどのように活用するのか、を記載してきましたが、今一度この「移動平均線」って何の平均値なのか、その値は誰が作った値なのかを振り返ってみましょう。

為替相場において、チャートが上昇するということは、売り手より買い手が多いからです。

同じく売り手が買い手より多ければ、下降するでしょう。

また、売り手と買い手が拮抗している、もしくは誰も売り買いしていなければ、価格は上下動せず、レンジ状態になるんです。

この値動きの過去一定期間の平均をとったものが、移動平均線、なんですね。

このことは、最初の章において書きました。

値は、人が取引して決めた値です。

なぜその値で取引したのかといえば、そのタイミングで「ここで買えば利益がでる。」「ここで売れば利益がでる。」と考えたからですね。

だれも損をするために取引する人はいません。

この思いの集合体が取引値としてチャートにあらわれ、また、過去の取引(人の思い、欲)の平均値が移動平均線として表れているんです。

機械的な数字の羅列ではなく、トレードをしている人々が「ここで利益を出したい」という思いが結集した値なんです。

欲や怨念の話みたいになってしまいましたが、為替レートは、このままでは当然トレードにおける情報としては扱えません。

そこで、あくまでも値動きだけに注目し、数値としてとらえる。

引いては、それをチャート上に線状に表示し、テクニカルな分析が可能な形にする。

こういう工夫を施したものが、移動平均線なわけです。

移動平均線をFXで使うことの意義

なぜ、移動平均をトレードに使うのか?

それは、移動平均線がトレードに有効に機能するからです。

あまりにも当たり前なことですが、有効でなければこれだけ長い年月、多くのトレーダーが使い続けるわけがありません。

前出の通り、移動平均線は、過去の取引における個々の人々の思い(=利益を出したいという欲)の集合体と思えば、その注目度がいかに大きなものか、想像するのは容易いことと思います。

機関投資家は移動平均線を特別扱いしている?

また、こう考えていくと、長期移動平均線が支えとなり、上昇トレンドが発生するということも納得感があるのではないでしょうか。

ぼくら個人トレーダ一の力は微々たるものですが、この支えの中には、巨大な資本を持つ機関投資家やヘッジファンドもいるわけですね。

彼らも、やっぱりなんだかんだで移動平均線は見ているんです。

こうした話の背景としては、機関投資家と呼ばれる企業(=保険会社など)内における、マネジメント層の視点を考えることも非常に重要なんですね。

このテクニカルの線は、その知名度、人気度から、いわゆる中間管理職の立場の人間も、都度都度把握しているものなんです。

職場の基幹システムに組み込まれていて、消そうと思っても移動平均線だけは自動的にチャート上にでてきてしまうような環境で業務を遂行している人も多いんですね。

そういう中、担当レベルでも、社内で意思疎通がしやすいこの移動平均線という武器は、よくトレード判断として使うそうです。

要は、移動平均線でのトレード判断は「上申しやすい」ということですね。

慣れというものは怖いもので、移動平均線だけはどんな事情があっても特別扱いしてしまうような会社もあるものなんです。

移動平均線がトレーダーを操る?

また、もし上昇トレンドの最中、この移動平均線を下回ってしまったら、多くのトレーダーがこれまで上昇を期待し築き上げてきたポジションが否定されたことになります。

トレーダーは、これ以上利益を上げられないわけですね。

それどころか、含み損をかかえる可能性もあるわけです。

落胆を通り越し、恐怖を感じている人も出てくるはずです。

こういうときに、一斉に売られる傾向が強いのも、移動平均線で節目になる価格帯にローソク足が突っ込んできたときの特徴なんですね。

それも注目度の大きなポイントを下回った場合は、そこではしっかり支えられると期待していたトレーダーが非常に沢山いて、その人たちが一斉に損切る、ということが起きても不思議ではありません。

このような状況になると、チャート上にもデッドクロスのような形で現れ、それを見たトレーダーは、さらにそのことによって売りのEntryを決断するんです。

これが、いわゆる「売りが売りを呼ぶ」という構図ですよね。

まるで、移動平均線がトレーダーを操っているような感覚になることも多いです。

個人の感情や、いつどれくらい買ったか、売ったかを個々に知る手段などありませんが、その総意が移動平均線として表れるので、トレードに利用しない理由などないんですね。

そして、上記のような傾向がある移動平均線の注目度が高ければ高いほど、そこを突破させようという動きが入るのも、相場の特徴です。

これは前出の機関投資家、ヘッジファンドが、意思をもって均衡を崩す方向に働きかける、という動きのことですね。

このへんの事情というのは、裁量FXならば、有効につかっていけるものになります。

自動売買では、ひっかかったら最後、損切るしかなくなりますからね。

FXにおける移動平均線 まとめ

いかがだったでしょうか。

この記事では、テクニカルである移動平均線に関して、複数章にわたって記載してみました。

ローソク足も立派なテクニカルなんですが、ローソク足というのはあくまで一定の時間内の上下の幅を表しているだけなんですね。

そのローソク足が連なって出来上がったのがチャートであり、過去の一定期間の値動きを平均化して線状にしたものが移動平均線なわけです。

移動平均線というのはじつは、ローソク足というテクニカル、そして、チャートという値動きを可視化した表と、非常に相性がいいんですね。

チャートという絵の中で、Y軸方向のひろがりを認識できるのがローソク足であり、X軸方向のひろがりを認識できるのが移動平均線なわけです。

取引はあくまでも人の業であり、そこには人の思い、欲が必ず存在します。

そのエネルギーは、時として莫大な力を発揮するんですよね。

そして、それは大きなトレードチャンスになることもあります。

チャートの向こうには何万、何百万というトレーダーがいて、利益獲得のタイミングをねらっています。

その欲の集合体が移動平均線として表示されている、ということを忘れないでください。

移動平均線の交差は、トレンドの方向を知らせてくれます。

そして、トレンドの途中では、エネルギーをチャートに「収束と拡散」という形で表現してくれます。

今一度、総括を含む全10章分の内容を振り返って、トレードの際の糧にしていただければなによりです(^^)

Dakar

もしためになったならば、ぜひ今日もクリックをおねがいします!Ctrlを押しながらクリックすると新しいページで開けます👇(^^)