ドルインデックス(ドル指数)は、米ドルの総合的な価値を示す指標です。代表的なものに、ニューヨーク商品取引所(NYBOT)が算出しているものと、FRB(連邦準備制度理事会)が算出しているものがあります。特に、ニューヨーク商品取引所のインデックスはリアルタイムで算出され、実際に先物取引としても上場されているので、FXでも参考にしたい指標です。まずはこのへんの話からはじめましょうか(^^)

ぜひ今日もクリックをおねがいします!ブログランキングに参加しています。Ctrlを押しながらクリックすると新しいページで開けます👇(^^)

目次

ドルインデックスが2つ?

ドルインデックスはNYBOTとFRBのものにわかれます。

NYBOTのドルインデックス

まずはNYBOTについてです。

NYBOTのドルインデックス採用通貨と加重平均のウェイトは下記の通りです。

対象通貨数は6つですね。

ヨーロッパユーロ ( EUR ) 57.6%

日本円 ( JPN ) 13.6%

英ポンド ( GBP ) 11.9%

カナダドル ( CAD ) 9.1%

スウェーデンクローネ ( SEC ) 4.2%

スイスフラン ( CHF ) 3.6%

NYBOTのドルインデックスは世界中の為替関係者が注目している指数です。

なぜかというと、基軸通貨米ドルが、すべてのドルインデックスの中で、一番頻繁に更新されつづけているからです。

ちなみに、通貨ペアで言うと、上から、

- EURUSD=ユーロドル

- USDJPY=ドル円

- GBPUSD=ポンドドル

- USDCAD=ドルカナダドル

- USDSEK=ドルスウェーデンクローネ

- USDCHF=ドルスイスフラン

ということになります。

つまり、為替のプロは、これらの通貨ペアを見るときは、自然にドルインデックスへの影響もイメージしているということです。

逆に、ドルインデックスを見たら、これらの通貨ペアの値動きをなんとなく想像します。

こういう機関投資家の頭の中を常に先んじて考えていくことは、個人トレーダーにとって、じつはかなり重要です。

FRBのドルインデックス

一方、FRBのドルインデックスは、26種類の通貨で構成されています。

特徴的なのは、中国の人民元が入っていることです。

中国元 ( CNH ) 20.8%

ヨーロッパユーロ ( EUR ) 16.2%

カナダドル ( CAD ) 12.6%

メキシコペソ ( MXN ) 11.7%

日本円 ( JPN ) 7.6%

英ポンド ( GBP ) 3.4%

その他・・・

見た通り、中国元の比率が一番高くなっています。

2番目にユーロ。

日本円の比率は低いですね。

このように、FRBのインデックスは、米国との貿易をとても反映していて、米国の現況にあわせた米ドルの強弱がわかります。

また、毎年通貨のパーセンテージ(加重比率)について見直されている点も良い点です。

NYBOTがより大事?!

FRBやBISが指数の動きの更新・公表を1日1回行っているのに対し、NYBOTのインデックスは、リアルタイムで更新・公表されているという点が決定的に違う点で、ぼくのように毎日通貨の取引をする為替担当にとっては、ありがたい指数なんですね。

なので、NYBOTのドルインデックスを多くの機関投資家がベンチマークにして通貨取引をしているわけですね。

自然、プロの個人トレーダーもNYBOTの方をより重視することが多いです。

相場環境の変化により敏感だからですね。

ドルインデックスと米ドルトレード

為替市場には「ドル vs その他の通貨」という構図があり、取引はドル中心に行われています。

為替相場において最も注目すべき通貨ペアはユーロドルです。

なぜなら、世界で最も取引量が多いからですね。

自然、ドルインデックスとの連動を見る場合も、ユーロドルチャートとの逆相関具合を、まずは見るべきということになります。

NYBOTドルインデックスの構成通貨も、対ユーロの割合が一番大きかったですよね。

また、もっぱら円とのペアでFXを行う場合でも、ドルインデックスの動きには注意を向け、市場全体の流れをつかんでおきたいものです。

ユーロドル

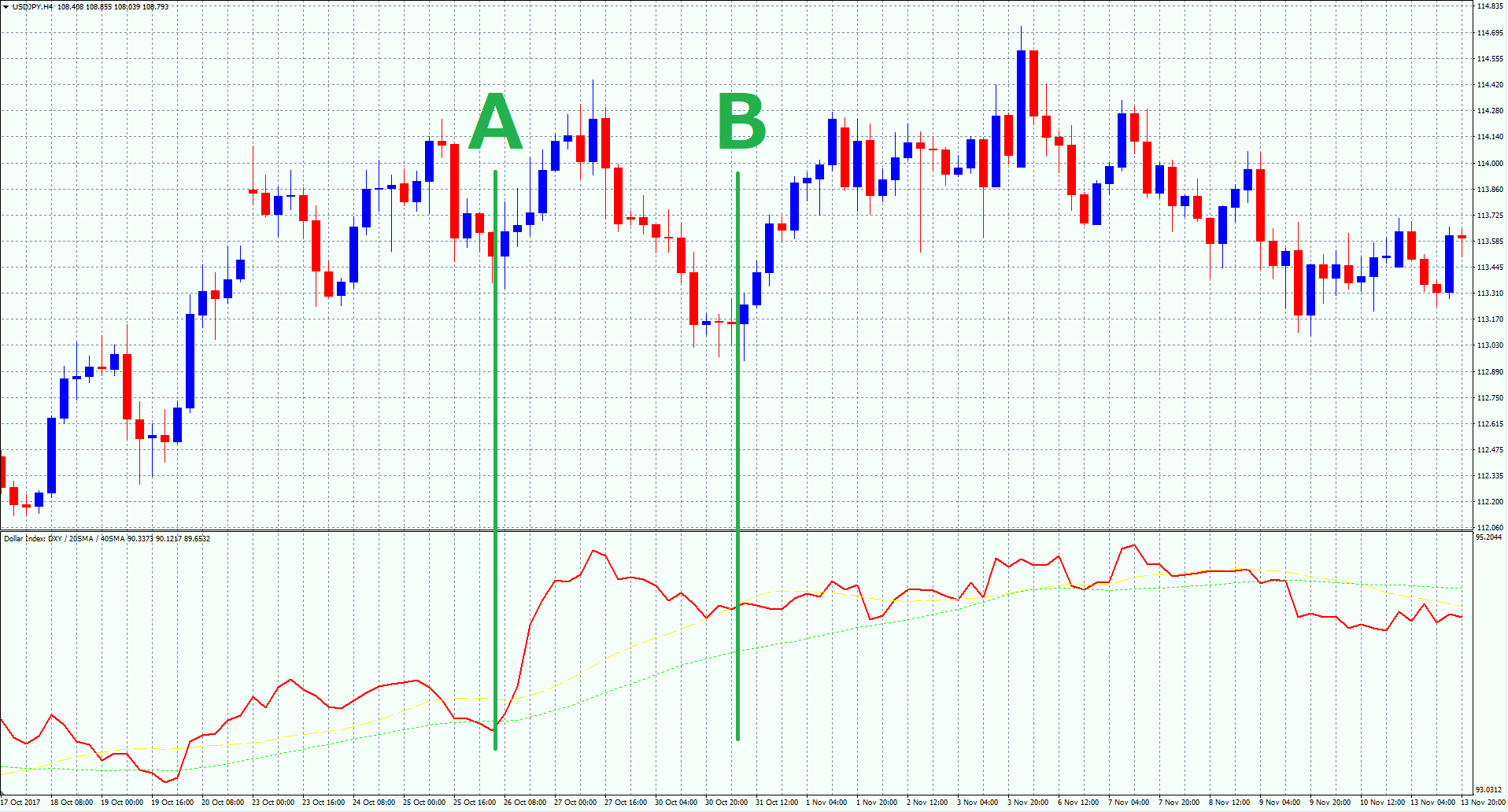

上の画像を見てください。

上図のチャートがユーロドルで、下図はドルインデックス(NYBOT版)です。

ユーロドルチャートにおいては、米ドルは決済通貨になるので、ドルインデックスとこうして並べてみると、見事な逆相関状態になるんですね。

通貨ペアのチャートなんだから、ユーロの強弱も反映されているはずじゃ?と思う方もいるかもしれません。

たしかにそうです。

ただ、FRBの金融政策が大きな意味を持つ近年の為替チャートにおいては、ドルストチャートで米ドルが主導権を握っていると言っていいでしょう。

特に週足チャートなどの大きな時間軸のチャートでは、その傾向が顕著になるんですね。

このブログでは基本的には超短期や短期トレード目線で記事を書いていますが、もしスイングをするなら、ちょっとしたテクニックがあります。

ドルインデックスって、レンジの場合はUSDが積極的に買われていないってことなんですよ。

この場合はユーロドルを買えばいいんですね。

また、ドルインデックスが上昇中なら、それはUSDがだんだん強く買われていっていることになります。

この場合はユーロドル売り。

基軸通貨米ドル買いの強弱を利用した王道トレードです。

理屈をきちんと落とし込んだら、つかってみてくださいね。

ちなみに、週足チャートでは、5SMAの移動平均線を引くと、視覚的に逆相関具合がよくわかって良いです。

今回の画像だと赤い線ですね。

ぜひやってみてください。

ドル円

通貨ペアUSDJPYを見ていると、ドルが売られたり買われたりしているのが分かりますが、それは円との関係における相対的なものです。

USDJPYで上昇=ドル買いのように見えても同時にEURJPYで下落=ドル売の起きることもご存知のように多々あります。

上の画像を見てください。

さきほどと同様に、上図のチャートが通貨ペアで、下図はドルインデックスです。

今度は為替チャートがドル円ですね。

A、Bどちらの線も、ドル円上昇局面の直前に引いてみました。

Aの上昇局面では、ドルインデックスが上昇しています。

でも、Bの上昇局面でドルインデックスは停滞しています。

このことから、Aの局面では、ドル買い主導でドル円が上昇したことが分かります。

なので、このような時の取引にはドルインデックスを参考にして、ドル円はもちろん、ユーロドルなど、ドルがらみの通貨ペアを取引したほうが分かりやすくて良いのです。

逆に、Bの上昇局面では、円売り主導でドル円が上がっていたことが分かります。

このような時は、円がらみの通貨ペア、ドル円やクロス円の取引をしたほうが分かりやすくて良いということになります。

ドル円が上昇している場面で、クロス円も一緒に上昇しているのか、ユーロドルやポンドドルが下落しているのかを、習慣的に見れるようになると、トレードの幅も広がりますので、試してみてください。

どうでしょう?

うまくトレードに役立ててみてください。

ドルインデックスの見方

ニューヨーク商品取引所NYBOTのドルインデックスは、リアルタイムで更新され、先物市場にも上場しているため注目度が高いです。

ドルインデックスを見る際は、ニューヨーク商品取引所NYBOTのドルインデックスを見るのが一般的ですが、FRBが算出しているドルインデックスは人民元も含まれていますし、その比率も一番高くなっています。

FRBが算出しているドルインデックスは、米国の貿易をよく反映していて現況による米ドルの価値を把握できる指数です。

理想は、米国の金融政策を決定するFRBが算出している指数でもあるため、ニューヨーク商品取引所(NYBOT)のドルインデックスと合わせて見るのがいいです。

さきほどはNYBOTがより大事と書きましたけどね。

ことドルインデックスが大事なものさしになる局面では、2つとも見たほうがよいということです。

そこはケースバイケースということになります。

ドルインデックスの見方としては、

ドルインデックスの値が上昇(=上記画像の赤色のラインが上昇)していれば、ドルが買われていると判断。

ドルインデックスの値が下落(=上記画像の赤色のラインが下降)していれば、ドルが売られていると判断。

ということになります。

ドルインデックスを見るにあたっては、指数の線の角度が大事になります。

指数が画面上でいかに角度をつけて下から上に上昇しているか?

同様に、いかに上から下に下落しているか?

ここをよく監視するようにしましょう。

ドルインデックスと貿易加重指数

世界の主な通貨の1つとして、投資家やビジネスマンは米ドルの動向に注意を払いますよね。

ドルインデックスの通貨の割合は、その国と米国との間の貿易量によります。

もし、その指数が5%より高く動いた場合、米ドルは通常、それらの通貨に対して5%評価されたことになるんですね。

そしてその逆もまたしかりです。

でもですね、このドルインデックス、先進国市場通貨のみとかかわりがある状態なんです。

構成通貨は冒頭で述べた通り、NYBOTならば、ユーロ、円、ポンド、カナダドル、スウェーデンクローネ、スイスフランですね。

どんな指数でも、ある程度かたよった構成通貨で数字がはじきだされていると、もうひとつくらい少しカラーがちがう指数がつくられるものです。

ドルインデックスについても、こういう事態になりました。

他の外貨に対しても米ドルの価値を反映した指数が必要だということで、米国連邦準備制度理事会は1998年に「貿易加重指数」という指数を設定したんですね。

この指数は上述の通貨の他に中国元、メキシコ・ペソ、マレーシア・リンギットなどの通貨が含まれます。

米ドル指数は金融界で一般的に使用される指数ですが、経済学者は貿易加重指数の方が米国の状況をよりよく反映することができると思っているんですよ。

ちょっとした豆知識ですが、こんなことも覚えておくといいとおもいますよ(^^)

ちなみに、実効為替レートという言葉がありますが、ドルインデックスは米ドルの実効為替レートということになります。

表現がちがうのでべつなものという認識をしてしまう方がたまにいますが、同じものです。

実効為替レートは2つの種類があります。

名目実効為替レートと実質実効為替レートです。

名目実効為替レートは、ある通貨の他の諸通貨に対する為替相場の変化率を貿易量などの比率を使って加重平均して算出します。

そしてこの名目実効為替レートの変化率からインフレによる通貨価値の下落分を差し引いて加重平均したものを、実質実効為替レートと呼びます。

ドルインデックスと金

ドルと金(ゴールド)の価格は概ね逆相関の関係にあります。

米ドルが上昇する時は金価格が下落し、米ドルが下落するときは金価格が上昇する傾向が見られるんです。

でも米ドルは、ドル円やユーロドルなどの特定の通貨ペアではなく、ドルの総合的価値を見る必要があるんですよ。

だからドルインデックスを見る、ということになるんですね。

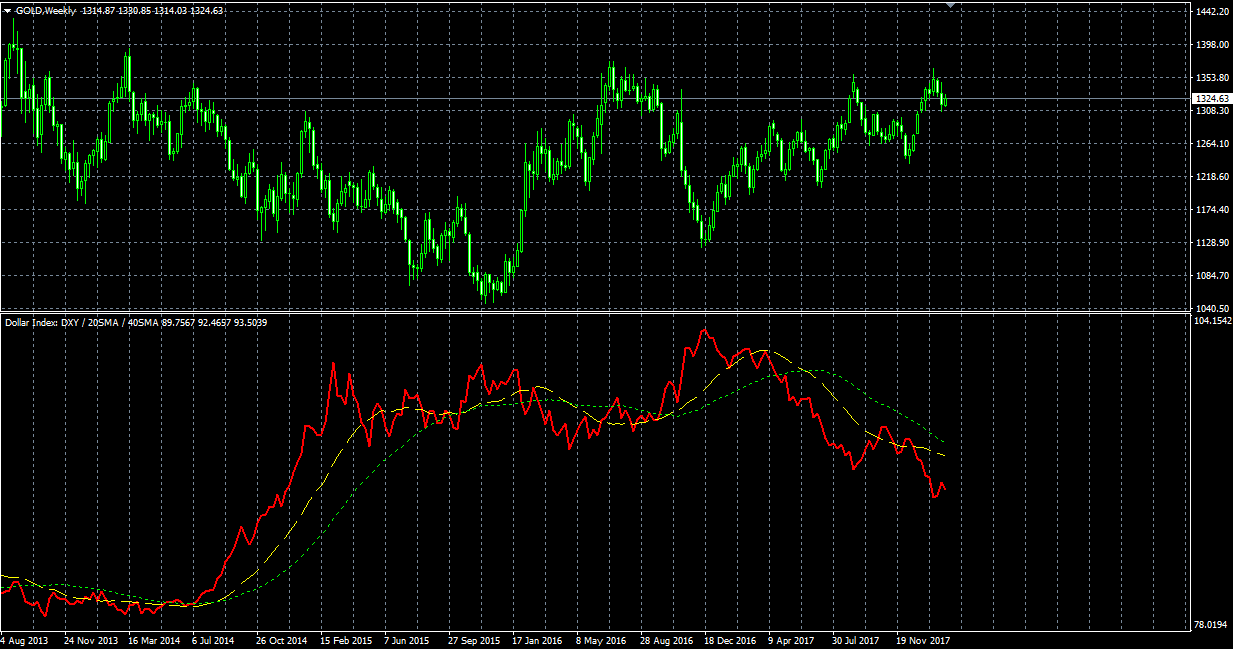

さて、では実際にチャートで確認してみましょう。

上のチャート見てください。

これは金の週足とドルインデックスを上下に配置してみた図です。

視覚的に捉えやすいように、上下の比率を1対1にしています。

日々の相関係数は0.5ほどでさほど高くはないのですが、2つの動きがあることが見て理解できると思います。

なぜドルインデックスと金は逆相関なのか?

金価格は長期で見ると物価の上昇を反映して水準が大きく切り上がっているのに対して、為替相場は通貨間の相対価値であるため、長期で見てもさほど水準は変動しません。

なぜ米ドルと金は逆相関の関係にあるのでしょうか。

これは米ドルがペーパーマネーの代表であり、金は実物資産の代表だからなんですね。

資産運用の世界において、米ドルと金はシーソーの両側に乗っているようなものなんです。

期待インフレ率や信用収縮などでペーパーマネーへの信任が低下すれば、実物資産であるゴールドにお金が流入し、ペーパーマネーへの信任が上昇すれば、実物資産であるゴールドからお金が引き上げられていくわけです。

もちろん、米ドルや金には固有のファンダメンタルズがあり、常に逆相関の関係が成り立つわけではありません。

でも、米ドル相場の趨勢を考えるうえで、金価格の動向は重要な参考指標であることは間違いないんですね。

ドルインデックスと金の歴史

従来より、金価格はドルインデックスと逆相関性が強いです。

つまり、ドルインデックスが下がれば金価格が上がるという関係は、けっこう以前からつづいている構図なんですね。

米ドルは冷戦終了後の1990年代になると、世界的な基軸通貨として世に広く認められるようになり、ドルインデックスは上昇を続けました。

また、政治的施策や情報産業の発展もドルの上昇を後押ししました。

クリントン政権下の95年には、「強いドル」を掲げ、米連邦準備制度理事会(FRB)は金利を上げ、世界の投資マネーは米国に集中していきました。

片や、対照的に金価格は下げ足を速め、99年7月には1トロイオンス250ドル台と96年の高値から40%程度も下落しました。

金価格の下落により金のホルダーが米ドルに鞍替えすることも多かったみたいなんですね。

そして、さらに2000年代を見ていきます。

2000年代は逆に金価格の上昇相場となったんですね。

9・11同時多発テロを契機にアフガニスタン、イラク戦争が勃発。

戦費の急拡大が米国財政を直撃しました。

また経済界においては、ITバブルも崩壊しました。

FRBは利上げに転じましたが、ドルインデックスは一貫して低下し続けました。

そしてダメ押しのように、2008年のリーマンショックに端を発した金融危機が発生。

このへんからぼくもリアルタイムでチャートを見るようになっています。

FRBが量的緩和(QE)を実施すると、ドルの価値の希薄化が進み、ドルインデックスは歴史的安値をつけました。

一方、金価格は、2000年代に上昇を続けたんですよね。

2011年、QEによるドルインデックスの下落が進む中、金は史上最高値をつけます。

一貫してドルインデックスが上がれば金価格が下がる、ドルインデックスが下がれば金価格が上がるという関係なんですよ。

金価格は下げ止まっていた?

リーマンショックの傷もようやく癒え、米国経済に明るい兆しが見えるようになってきたため、2013年後半にはQEの終了や利上げ観測が高まってきました。

その観測から、下グラフの通りドルインデックスは上昇を始め、一方の金価格は下落し始めたため、逆相関性は続くものと思われました。

でも、チャートとの対比でわかるとおり、2014年末くらいでは、ドルインデックスは上昇を続ける一方で、金価格は下げ止まって推移していました。

金価格が下げ止まっていた要因は何なのでしょうか?

一説では、ドルを含む通貨全体の価値が下がりすぎたことで、金に投資マネーが残らざるを得ない状況にあることが指摘されています。

米国だけでなく、世界各国が不景気対策に金利の低下や金融緩和でマネーサプライを増やしてきました。

そのため通貨の価値は以前に比べて低くなっており、欧州ではマイナス金利の国債が常態化していますよね。

金利がマイナスになる国債ならば、金利ゼロの金投資の方がマシだと思われてもおかしくありません。

識者の中では、米国で今後、利上げされたとしても、金価格が大きく下落する事はないだろうと見られています。

なぜなら、まだリーマンショック以降の景気の回復途上にある国が多く、通貨価値の下落状態は変わらない、もしくはもっと進むだろうと見られているからなんです。

ドルインデックス以外のインデックス?

ドル指数は主要通貨に対するドルの動きを示す、と書きましたが、これは当然、他の通貨でもあてはまります。

どういうことかというと、ユーロインデックス、円インデックスなるものもあるということですね。

でも、その中にあって、なぜドルインデックスだけこんなに注目されるかというと、それは基軸通貨だからなんです。

これは実需為替取引に従事しているぼくからすると、とても納得できることなんですが、FXをはじめたばかりの方にはピンとこないかもしれません。

基本的にはビジネスシーンでどれだけ米ドルが必要とされているか、がこのドルインデックスで推測できるって話なんですよね。

期末であれば単なるアメリカのレパトリで米ドルが買われることも多いです。

が、そういうタイミングでない限り、恒常的な米ドル買いのフローがあるアメリカの動き以外で、目立った米ドル買いが起こるときというのは、米ドルをつかって買い物をする必要があるときです。

これは考えてみれば当たり前ですよね。

あるモノを買うときに、そのモノが米ドルでしか販売されていなかったら、まずは米ドルを手に入れなければならないわけです。

そういう米ドル買いの流れが世界的に目立っている時期なのか、それともそんなでもないのか、という目安が、このドルインデックスを見ればわかるわけですね。

ドルインデックスを実需為替取引にからめて説明すると、こういうことになります。

どうでしょうか?

なんとなくでもイメージできましたでしょうか?

必見!ドルインデックスをFXに生かす方法

あまりFXのサイトでは書かれていないことだとおもうので、参考にしていただければうれしいです。

あ、ただ、あくまでぼくのやり方なので、「これがFXにドルインデックスを生かす正しいやり方なのだ」という解釈はしないでください。

Dakarの手法を実践していただいている方には、腑に落ちる話だとおもいます。

ぼくの場合、ドルインデックスはどんなに短くても4時間足以上しか、まず見ません。

なぜかというと、ドルインデックスって、前述のとおり、結局は「主要通貨に対するドルの動き」を示しているものだからです。

つまり、その主要通貨が含まれるドルストチャートを複数同時監視していれば、都度都度の短期トレードにおいては、ドル売買の強弱はわかるんですね。

ドルストチャート監視はそのまま相場環境認識につながり、トレードにまで至るわけです。

いちいち指数を見に行くというのは、最短距離で利益にありつくことが求められる短期トレーダーにとっては、遠回りな行動なんです。

さて、こう書くと、「じゃあドルインデックスなんて見る必要ないんじゃないの?」と感じるとおもいます。

でも、この疑問に対してのぼくの答えは、「No」です。

なぜか?

ドルインデックスを見る理由

ここまでのぼくの論調を簡単に言ってみれば、「ドルストチャートをたくさん見てるんだから、ドル指数短期は見なくてもいいじゃん」ということです。

これ、ぼくが実際におもっていること、そのまんまです。

それなのに、ある程度長い時間足のドル指数はなぜ定期的に見ているか?

それは、「ドルストチャートに一貫性がないときの、環境認識のヒントになり得るから」です。

これ、今、とても大事なことを書いています。

短期トレーダーは、常にそのときそのときのローソク足の動きからこまめに薄利を抜いていくのが理想のスタイルです。

その一連の動作においては、ドルインデックスの確認などは必要ないということは、先ほど書きましたね。

でも、そのトレードに至る前段階では、相場環境の分析が必須なわけです。

その分析によって、シナリオを描いた後にトレードに至るのがぼくのスキャルピングスタイルでした。

FXで大きく稼ぎたいならば特に、ボラのあるNY時間における、ユーロドルを起点にしたドルストチャートでのトレードがおすすめだということも書きましたね。

つまり、ドルストチャートの相場環境認識って、FXトレーダーにとっては、ある意味生命線なんですよ。

たとえば、EURUSD、GBPUSD、AUDUSD、NZDUSD のチャートがすべて下落していれば、米ドルが買われている可能性が非常に高いですよね。

でも、局面によってはEURUSDとAUDUSDだけが下落していて、GBPUSDとNZDUSDは上昇している、なんてこともあるわけです。

特にこの場合、AUDとGBPに一貫性がないので原油が材料になっているわけじゃないですし、EURUSDとGBPUSDも一貫性がないので欧州通貨買いが起こっている、という解釈もちがいます。

さらに、AUDUSDとNZDUSDにも一貫性がないので、オセアニア通貨買いが起こっているわけでもないです。

ちょっと解釈に困ってしまう展開なわけですね。

こういうときに、ドルインデックスが突破口になる可能性があるんです。

ドルインデックスで相場環境認識

冒頭の話のおさらいをしましょうか。

NYBOTのドルインデックスは、EURUSD(=ユーロドル)、USDJPY(=ドル円)、GBPUSD(=ポンドドル)、USDCAD(=ドルカナダドル)、USDSEK(=ドルスウェーデンクローネ)、USDCHF(=ドルスイ)の6つの通貨ペアの加重平均として算出されるんでしたね。

仮に、今回の例の環境下で、ドルインデックスが上昇中で、且つドル円が上昇してたとしましょうか。

であれば、どういう解釈ができるか?

まず、ドルインデックスが上昇しているので、ドルが買われていると考えられますよね。

また、ドル円が上昇している理由は、「円よりもドルのほうがより強く買われているから」である可能性が高くなります。

次です。

ぼくであれば、次にポンド円を見ます。

仮に、ポン円がドル円より勾配がきつい状態で上昇していたとします。

こうなると、もう霧が晴れてきた感じですよね。

つまり、さきほどドルインデックスとドル円を見たときは「円よりもドルのほうがより強く買われている」だろうというだけの推測だったのが、このポン円の確認によって、「円は売られ、ドルやポンドは買われている」だろう、という、より踏み込んだ推測に変わったわけです。

これでポンドルの上昇も説明がつくわけです。

ちなみに、ポンドルが上昇しているということは、ドル買いよりポンド買いのほうが強いということですね。

ポンドは元基軸通貨なので、このように相場をつくることはよくあることです。

最後に、NZDUSDの上昇ですが、ここまで来たら、すでに予測はついています。

AUDNZDを見るんですね。

すると、この場合はきっと、AUDNZDは下落していることでしょう。

そのことを確認して、この為替相場環境の分析はとりあえず一区切りです。

ちなみに、このように隣国同士の通貨ペアを折を見て確認しておくことは、一定の意味があることですので、合わせて覚えておいてください。

その際に留意すべきは、当該国の株式市場が稼働しているときの値動きを見ること。

AUDNZDならオセアニア時間、ウォン円なら東京時間、EURGBPなら欧州時間、USDCADならNY時間ということですね。

それぞれ2国は、地理的にちかいため、互いに良い貿易国なんですね。

自然、貿易などの実需為替取引が活発になり、その時間帯の為替相場を先導することが、よくあります。

ものさしとして機能するドルインデックス

もう一度今回の例の流れを振り返ってみましょう。

ぼくは4つの通貨ペアに一貫性がないので、相場環境分析をすすめるべくドルインデックスを見ました。

その結果、ドルが買われていることがわかりましたよね。

それをキーにして、ユーロドルとAUDUSDの下落の理由は、ドル買いだろうと推測したわけです。

こうして、思考のステップを進めることができたわけですね。

この推測があるから、次の、「じゃあ、なんでポンドドルは上昇しているんだろう?」という問題提起に進めたわけです。

もしここで、ドルインデックスというものさしがなかったら、ドルが買われているのか売られているのかがわかりません。

仮に、勝手に自分なりの想像で、「ポンドドルが上昇しているんだから、ドルは売られているだろう」という分析をしたならばどうでしょう。

前提がまちがっているので、この後に描くシナリオに沿ってトレードをしても、おそらく負ける可能性が高くなるんですね。

ちなみに、もうひとつの重要なものさしがダウですよね。

ダウは世界で一番重要な5ケタの数字です。

ぼくの場合は、ダウが上がっていてドルインデックスも上昇基調ならば、ユーロドルの環境認識を下落ベースで考えることが非常に多いです。

正直、これはかなり心強いトレンドに成り得るので。

これもさらっと書いてますが、トレードで勝ちつづけるにあたって、本当に大事なポイントですよ。

実践!ドルインデックス定期監視

さて、では最後に、実際にぼくがドルインデックスを見ているタイミングを暴露しちゃおうとおもいます。

ぼくがドルインデックスをチェックするタイミング、それは毎週土曜日です。

この土曜日というところにはそんな深い意味はありません。

強いて言えば、IMMの更新が土曜日なので、いつも一緒に確認しているだけなんですね。

大事なのは、1週間以上ドルインデックスを見ない期間をつくらないこと。

ココに関しては意識を高く持っています。

やっぱり、だんだん相場環境認識がズレてきちゃうのはよくないですからね。

こうして定期的に見ることで、自分の相場観を常に微調整していけるわけです。

ぼくの場合は、職場でもちょくちょく確認する機会はあるんですけどね。

ただ、実際にトレーダー視点で分析するところまで意識が行くのは、やっぱり休日のときが多いんです。

Dakar

もしためになったならば、ぜひ今日もクリックをおねがいします!Ctrlを押しながらクリックすると新しいページで開けます👇(^^)